Les géants du semiconducteur n’ont pas d’autre choix que de réduire la voilure en Chine

Les restrictions strictes imposées par la loi américaine CHIPS and Science Act réduiront la volonté des fournisseurs multinationaux d’investir en Chine. Le développement des semiconducteurs chinois sera limité pour la prochaine décennie, selon TrendForce.

Pour le cabinet d’études taïwanais, la portée des restrictions dans cette mise à jour de la législation américaine sera beaucoup plus étendue que la précédente interdiction d’exportation, réduisant davantage la volonté des sociétés multinationales de semiconducteurs d’investir en Chine au cours de la prochaine décennie.

Pour illustrer son analyse, TrendForce prend l’exemple des fabricants de mémoires et de TSMC. Ces dernières années, les États-Unis ont interdit les exportations de semiconducteurs et adopté l’US CHIPS Act, le tout pour isoler la Chine. Au départ, les interdictions d’exportation étaient principalement axées sur l’architecture de transistors non planaires (16/14 nm et les procédés plus avancés). Cependant, le Japon et les Pays-Bas ont également annoncé leur intention de se joindre aux sanctions, ce qui signifie que les principaux systèmes de lithographie DUV, utilisés pour produire à la fois des processus matures sous-16 nm et 40/28 nm, seront probablement inclus dans le champ d’application des interdictions à l’exportation. Pour TrendForce, cela signifie que l’expansion des fonderies chinoises et des fonderies multinationales en Chine sera entravée à des degrés divers, qu’il s’agisse de procédés avancés ou matures.

TrendForce souligne que depuis le 1er semestre 2023, une tendance se dessine où les sociétés de conception de circuits intégrés transfèrent les commandes existantes et nouvelles aux fonderies taïwanaises sous la pression des clients ainsi que leur propre besoin de minimiser les risques vis-à-vis de la Chine. Les fondeurs de niveaux 2 et 3 tels que VIS et PSMC, qui se concentrent principalement sur des processus matures, en ont grandement profité. TrendForce estime que ce déplacement des commandes de la Chine vers Taïwan assurera une reprise majeure pour ces fondeurs actuellement impactés par l’ajustement des stocks et les faibles taux d’utilisation des capacités de production, en particulier du second semestre 2023 jusqu’en 2024.

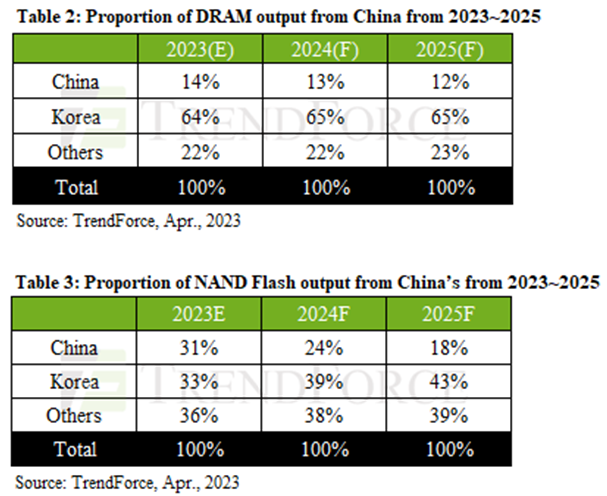

TrendForce souligne que TSMC a été le plus touché par le durcissement de la législation américaine, principalement en raison de ses plans d’expansion en Chine et aux États-Unis. L’expansion actuelle de TSCM en Chine, qui a commencé en 2022, s’est concentrée sur les procédés 28 nm dans sa Fab 16, pour laquelle il a obtenu des Américains un permis d’importation d’équipements d’un an. L’agrandissement devrait être achevé d’ici la mi-2023. Cependant, sur la base de la nouvelle loi CHIPS, les extensions supplémentaires de TSMC pour les processus 16/12 nm et 28/22 nm dans la Fab 16 sont limitées pour la prochaine décennie. De plus, 85% de la production devra répondre uniquement à la demande du marché local en Chine. La réglementation américaine en matière d’exportation oblige les fonderies multinationales à demander des permis d’importation d’équipements, ce qui réduira inévitablement la volonté de TSMC de continuer à investir en Chine.

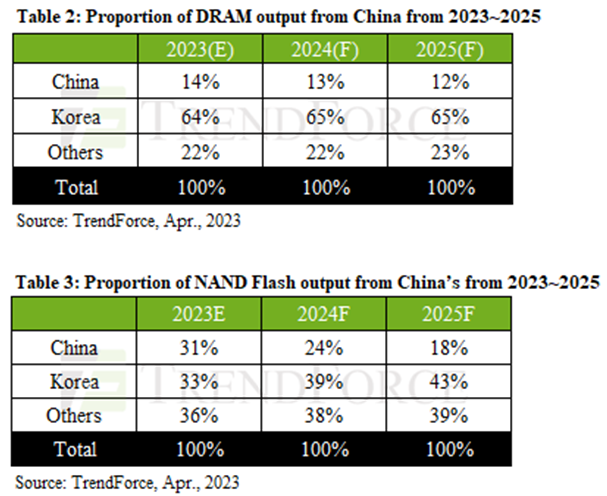

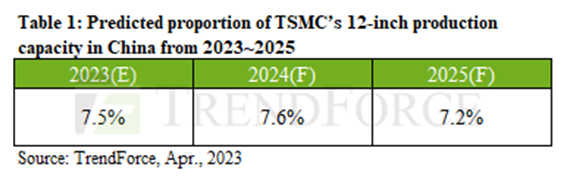

Concernant les mémoires, les plans d’expansion de la production de Drams se concentreront sur la Corée du Sud et les États-Unis, et la part de la Chine dans la capacité mondiale de mémoires Drams diminuera, passant de 14% actuellement à 12% d’ici 2025. SK hynix est le seul fournisseur majeur à avoir une usine à Wuxi, en Chine, mais l’offre excédentaire actuelle et la géopolitique ont fait chuter la production de Drams de l’usine de Wuxi et sa prochaine usine devrait être construite en Corée du Sud. Pendant ce temps, Samsung et Micron n’ont pas de capacité de Drams en Chine et leurs plans d’expansion future se concentreront respectivement sur la Corée du Sud et les États-Unis. TrendForce estime que, sur la base des plans de ces trois fournisseurs, la part de la Corée du Sud dans la capacité mondiale de Drams continuera d’augmenter tandis que celle de la Chine diminuera, passant de 14% à 12% d’ici 2025.

En ce qui concerne la fourniture de mémoires flash NAND, les États-Unis ont déclaré que les restrictions d’expansion s’appliquent principalement aux processus comportant moins de 128 couches. L’usine Xi’an de Samsung continue de se concentrer sur les processus à 128 couches et représente environ 17% de la capacité de flash NAND mondiale ; l’usine Intel de Dalian, qui a été rachetée par SK hynix, représente 9% de la capacité flash NAND mondiale. Cependant, il est peu probable que Samsung et SK Hynix étendent leurs anciennes lignes de production, car les mémoires à 128 couches ne pourront clairement pas rivaliser avec les produits plus avancés. Les plans impliquant la mise à niveau des technologies et l’augmentation des capacités de production en Chine seront sévèrement limités. Au total, la part de la Chine dans la capacité de production mondiale de mémoires flash NAND devrait chuter de 31% à 18% d’ici 2025, avance le cabinet d’études taïwanais. TrendForce prévoit ainsi la formation de deux régions de production distinctes : les usines chinoises qui se concentrent principalement sur la satisfaction de la demande intérieure et les usines en dehors de la Chine qui serviront les autres marchés.