Marché mondial des modules IoT cellulaires : +14% en 2022, +19% en 2023 ?

Selon Counterpoint, les livraisons mondiales de modules IoT cellulaires ont augmenté de 14% en 2022 pour enregistrer un volume annuel record, malgré une conjoncture macroéconomique défavorable. La Chine continue de dominer le marché des modules IoT, suivie par l’Amérique du Nord et l’Europe de l’Ouest.

Au niveau mondial, la reprise de la mise en œuvre des compteurs intelligents, les mises à niveau en cours des terminaux point de vente dans les magasins de détail, le suivi intelligent des actifs et la croissance continue des voitures connectées en raison des progrès de l’électrification et des capacités d’aide à la conduite ont été quelques-uns des principaux moteurs de la croissance à deux chiffres de la demande de modules IoT, explique le cabinet d’études de Hong Kong.

La Chine a continué de dominer le marché mondial des modules IoT cellulaires en termes de demande, suivie de l’Amérique du Nord et de l’Europe occidentale. Pendant ce temps, l’Inde était le marché à la croissance la plus rapide, suivie de l’Amérique latine et de l’Amérique du Nord. Bien que l’Inde ait une base plus petite, son potentiel est immense. L’Europe de l’Est est la seule région à avoir enregistré une baisse en raison de la guerre prolongée entre l’Ukraine et la Russie.

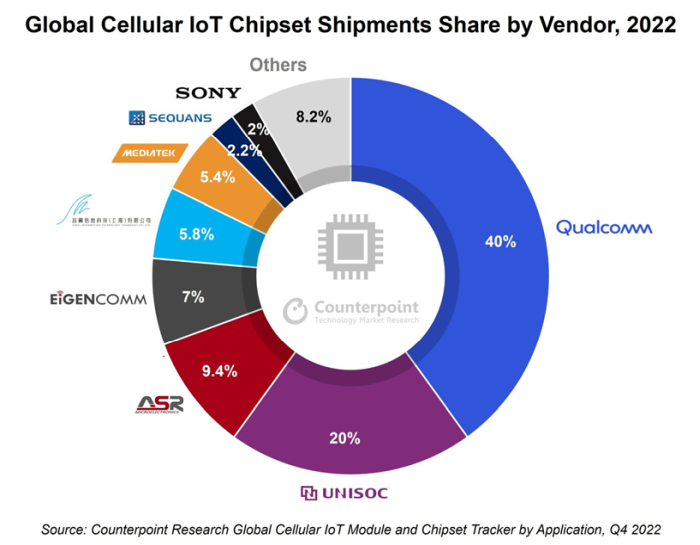

Côté fabricants de modules IoT cellulaires, le Chinois Quectel règne sans partage avec une part de marché de 38,5%, devant son poursuivant Fibocom (7,5%). Non seulement Quectel est le premier acteur de modules IoT cellulaires en Chine, le plus grand marché mondial pour ces composants, mais en dehors de la Chine, Quectel est resté le leader suivi de Telit et Thales qui ont fusionné leurs activité pour former une nouvelle marque, Telit Cinterion, à partir du premier trimestre 2023.

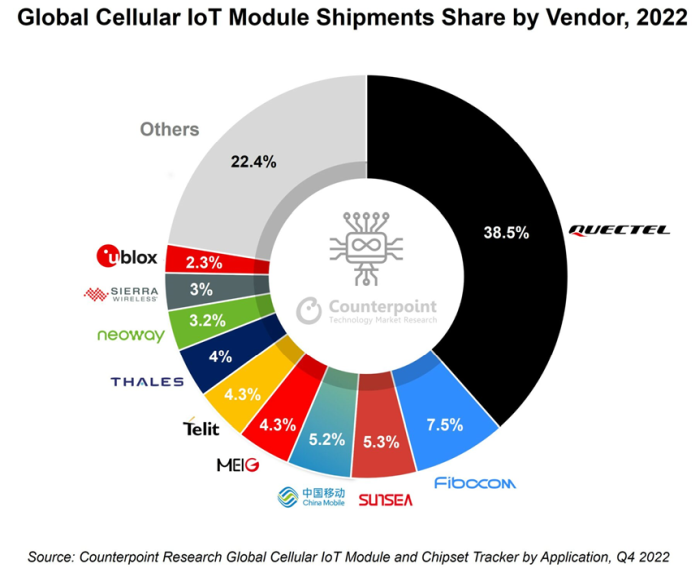

Côté jeux de circuits de connectivité cellulaire IoT, Qualcomm a continué de dominer le marché avec près de 40% de parts de marché, devant le Chinois Unisoc (20%). Qualcomm a renforcé sa position dans les technologies LTE CAT 4 et supérieures tout en maintenant une position dominante sur le marché de la 5G.

En 2022, NB-IoT est resté la technologie de connectivité LPWA IoT la plus populaire, suivie des modules 4G CAT 1 et 4G CAT 4 à croissance rapide. Ensemble, ceux-ci ont contribué à 60% du marché total des modules IoT. Pendant la majeure partie de 2022, la Chine a été confinée en raison de la résurgence du Covid-19, ce qui a entraîné une demande accrue de produits tels que les serrures de porte intelligentes, les thermomètres numériques et les appareils portables, principalement alimentés par des modules NB-IoT.

Le standard NB-IoT a ainsi été fortement adopté en Chine mais a été moins populaire à l’extérieur du pays.

En revanche, la 4G CAT.1bis gagne du terrain à l’échelle mondiale et a le potentiel d’être une alternative à plusieurs applications NB-IoT et 2G/3G existantes telles que les compteurs intelligents, explique Counterpoint. La 5G a connu une adoption plus lente dans l’IoT que dans les smartphones en 2022 en raison des coûts de module plus élevés. Counterpoint estime que la 5G entrera dans des applications IoT de volume une fois que le prix moyen de vente des modules tombera en dessous de de 100 dollars l’unité.

Pour 2023, Counterpoint prévoit que les livraisons mondiales de modules IoT cellulaires) devraient enregistrer une croissance robuste de 19%. Le segment industriel sera essentiel pour les projets IoT qui ont eu du mal à dépasser le stade pilote et pour les entreprises qui se concentrent davantage sur le retour sur investissement dans un environnement macroéconomique difficile.

Néanmoins, les livraisons de modules IoT pour les compteurs intelligents, les points de vente (POS) et les marchés automobiles devraient continuer à connaître une forte croissance, ce qui compensera un ralentissement dans d’autres segments.

Enfin, Counterpoint estime que la consolidation en cours sur toute la chaîne de valeur de l’IoT, des fabricants de modules à la gestion de la connectivité et aux acteurs de plateforme IoT n’est pas terminée. Le cabinet d’études s’attend ainsi à voir d’autres désengagements et/ou fusions-acquisitions en 2023.