75 milliards d’euros de commandes en carnet pour le futur Alstom, flanqué de Bombardier Transport

Cela n’a pas tardé : lundi, en fin d’après-midi, Alstom a officialisé la signature d’un protocole d’accord avec Bombardier et la Caisse de dépôt et placement du Québec (« CDPQ ») pour l’acquisition de Bombardier Transport. Suite à cette opération, Alstom bénéficiera d’un carnet de commandes d’environ 75 milliards d’euros et d’un chiffre d’affaires d’environ 15,5 milliards.

Le prix pour l’acquisition de 100% des actions de Bombardier Transport sera compris entre 5,8 et 6,2 milliards d’euros, en fonction des comptes de Bombardier et des mécanismes d’ajustement à la date de réalisation de l’opération. Il sera payé pour partie en numéraire et pour partie en actions nouvellement émises par Alstom. CDPQ s’est engagé à réinvestir environ 2 milliards d’euros dans Alstom, correspondant à 100% du produit net de cession de sa participation dans Bombardier Transport et à réaliser un investissement additionnel à hauteur de 700 M€, soulignant sa conviction dans le potentiel de création de valeur liée à l’acquisition. Le groupe québécois deviendra le premier actionnaire d’Alstom avec environ 18% du capital.

« Cette acquisition renforcera notre présence internationale ainsi que notre capacité à répondre à la demande toujours plus importante de solutions de mobilité durable. Bombardier Transport apportera à Alstom une complémentarité géographique et industrielle sur des marchés en croissance, ainsi que des plateformes technologiques additionnelles. Cela améliorera significativement notre capacité d’innovation, pour nous positionner en pointe en matière de mobilité intelligente et durable. Nous continuerons à développer la présence historique de Bombardier Transport au Québec, en s’appuyant sur les forces reconnues du Québec en matière d’innovation et de mobilité durable », a déclaré Henri Poupart-Lafarge, président du conseil d’administration et directeur général d’Alstom.

Alstom et Bombardier évoluent dans un environnement de marché avec une croissance du trafic de passagers estimée entre 3% et 5% par an sur la période 2015-2025 et une croissance globale du marché des équipements ferroviaires qui devrait atteindre 3,0% par an entre 2021 et 2023.

Alstom est un acteur de premier plan dans le transport ferroviaire, avec un carnet de commandes record au sein de l’industrie à 40 milliards d’euros et un chiffre d’affaires annuel de 8,1 milliards à fin mars 2019.

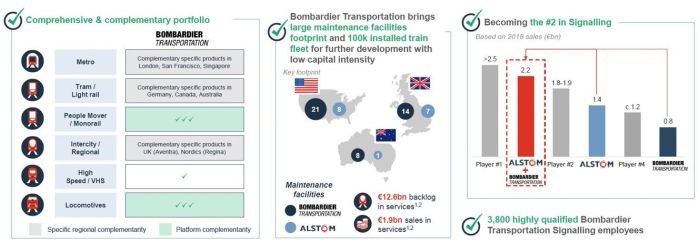

Bombardier Transport est un acteur de référence dans le transport ferroviaire avec un carnet de commandes de 32 milliards d’euros et un chiffre d’affaires de 7,4 milliards d’euros fin décembre 2019. Bombardier Transport offre une gamme complète de produits sur l’ensemble des segments de marché et dispose d’une présence industrielle équilibrée entre des pays offrant une base de coûts attractive et des pays à la pointe de la technologie, selon Alstom.

A la suite de cette transaction, Alstom bénéficiera de technologies additionnelles de pointe et de ressources complémentaires en R&D, lui permettant de consolider son expertise en matière d’innovation dans le domaine des solutions de mobilité durable.

Le groupe continuera de renforcer sa présence au Québec. Après l’opération, Montréal deviendra le siège des opérations d’Alstom pour les Amériques, menant l’ensemble des activités du groupe ainsi que son expansion dans ces géographies. De plus, Alstom installera un centre d’excellence au Québec pour la conception et l’ingénierie, ainsi que pour les activités de R&D de haute technologie, qui se concentrera notamment sur le développement de solutions de mobilité durable.

Bombardier Transport apportera notamment à Alstom une présence géographique complémentaire permettant de renforcer l’accès d’Alstom à des marchés clefs, notamment en Allemagne, au Royaume-Uni, en Amérique du Nord ou en en Chine ; des compléments au portefeuille de matériel roulant d’Alstom, des actifs significatifs pour l’activité services d’Alstom, avec un accès à la plus importante flotte de trains en circulation et à un vaste réseau de sites et d’équipements de maintenance, enfin, une forte complémentarité dans la signalisation.

Des synergies ont été identifiées et Alstom prévoit de générer 400 M€ de synergies de coûts par an, quatre à cinq ans après la fusion.

Selon les termes de l’acquisition, CDPQ (actuellement actionnaire de Bombardier Transport à hauteur d’environ 32,5%) deviendra le premier actionnaire d’Alstom avec environ 18% du capital. Bouygues restera un actionnaire important d’Alstom, avec environ 10% du capital.

« Je me réjouis qu’Alstom, à travers l’acquisition de Bombardier Transport, joue un rôle de premier plan dans le renforcement nécessaire de l’industrie ferroviaire européenne. Le gouvernement veillera à ce que cette opération soit créatrice de valeur pour l’industrie française et européenne ainsi que pour les salariés d’Alstom, de Bombardier ou de leurs sous-traitants. Je m’entretiendrai mardi 18 février avec Margrethe Vestager, vice-présidente de la Commission européenne, sur ce projet d’acquisition qui devra être soumis par Alstom à l’approbation des autorités de la concurrence », a déclaré le ministre de l’économie Bruno Le Maire.