Rachat de Bombardier Transport : Alstom lance une augmentation de capital de 2 milliards d’euros

Alstom franchit aujourd’hui une étape décisive dans le projet d’acquisition de Bombardier Transport en annonçant le lancement d’une augmentation de capital en numéraire pour un montant d’environ 2 milliards d’euros.

Cette annonce intervient après la signature le 16 septembre 2020 du contrat d’acquisition de Bombardier Transport (sur la base des termes révisés) conclu avec Bombardier et la Caisse de dépôt et placement du Québec (« CDPQ ») et l’approbation le 29 octobre par l’assemblée générale des actionnaires d’Alstom des résolutions liées à l’acquisition.

Le produit de l’augmentation de capital permettra de financer en partie l’acquisition de Bombardier Transport, dont le prix est attendu jusqu’à 5,3 milliards d’euros.

« Nous entamons désormais la dernière ligne droite de l’acquisition de Bombardier Transport, dont la réalisation est désormais attendue pour le premier trimestre 2021. L’ambition d’Alstom est de développer une mobilité plus respectueuse de l’environnement au service de tous et ainsi d’améliorer la qualité de vie dans nos villes et nos territoires. L’acquisition de Bombardier Transport est au cœur de cette stratégie. Avec les employés d’Alstom et de Bombardier Transport, nous allons construire un leader mondial très bien positionné, à même d’avoir un impact significatif sur l’avenir de la mobilité, tout en créant une forte valeur pour toutes les parties prenantes. Nous sommes heureux d’associer aujourd’hui les actionnaires d’Alstom et investisseurs à cette étape marquante de la vie du groupe en offrant la possibilité de participer à cette augmentation de capital d’un montant d’environ deux milliards d’euros », a déclaré Henri Poupart-Lafarge, p-dg d’Alstom.

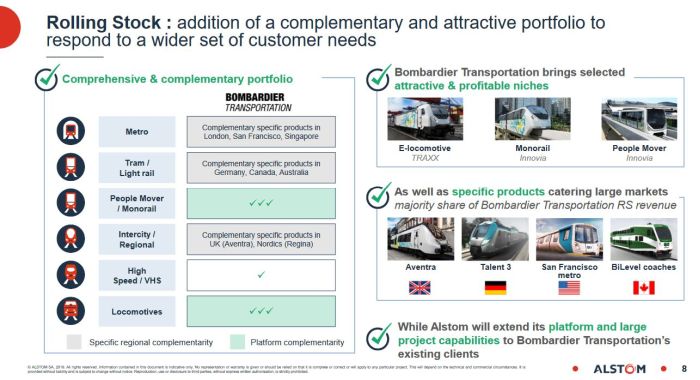

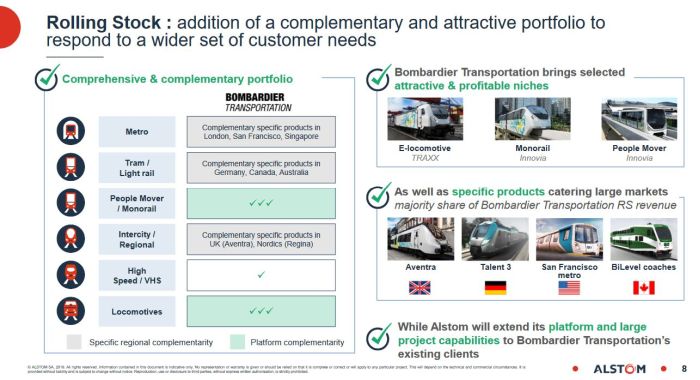

L’acquisition, annoncée le 17 février 2020, doit permettre à Alstom d’accélérer sa feuille de route stratégique, en s’appuyant sur une complémentarité en matière de plateformes commerciales, produits et industrielles. Avec un rayonnement plus important, un portefeuille de solutions plus large et des capacités d’innovation accrues, Alstom sera dans une position plus favorable pour répondre à la demande croissante de mobilité durable.

Avec cette opération, Alstom a l’objectif à moyen terme de restaurer la marge de Bombardier Transport en ligne avec les standards et de dégager 400 millions d’euros annuels de synergies après quatre à cinq ans.

L’acquisition sera aussi l’occasion d’accueillir au capital d’Alstom un nouvel actionnaire de long-terme, CDPQ, qui deviendra le premier actionnaire d’Alstom avec environ 17,8% du capital.

La finalisation de l’acquisition est attendue pour le 1er trimestre 2021, sous réserve des approbations réglementaires et des conditions de réalisation usuelles. A cette date, l’acquisition a été autorisée par toutes les autorités de la concurrence compétentes, à l’exception de l’autorisation par les autorités de la concurrence en Chine et en Afrique du Sud où la procédure est en cours.