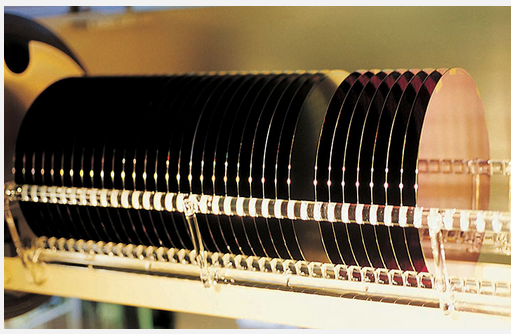

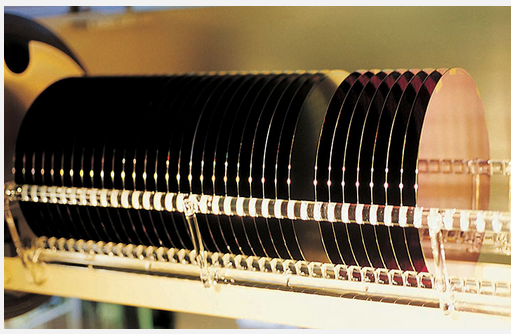

Le taux d’utilisation des capacités de production en 200 mm devrait chuter à 50-60% au deuxième semestre

Selon TrendForce, le taux d’utilisation des capacités de production de semiconducteurs sur tranches de 200 mm de diamètre devrait chuter à 50%-60% au deuxième semestre, avant de remonter légèrement entre 60% et 70% en 2024.

Pour le cabinet d’études taïwanais, le taux d’utilisation des capacités de production en 200 mm a bénéficié de commandes sporadiques de réapprovisionnement en circuits de commande (drivers) au deuxième trimestre et de la politique tarifaire des fondeurs pour encourager les clients à anticiper leurs prises de commande. Mais la conjoncture macroéconomique et des stocks persistants empêchent une poussée de demande. Dans le même temps, les stocks de circuits pour l’automobile et le contrôle industriel ont augmenté après avoir fait face aux pénuries initiales, tempérant ainsi la demande.

Face à la concurrence féroce sur les prix de la part de Texas Instruments, leader sur le marché des circuits de gestion de l’alimentation (PMIC), les réductions de stocks chez les entreprises fabless et d’autres fabricants intégrés (IDM) ont été considérablement freinées. Certains fabricants intégrés ayant démarré la production de leurs nouvelles usines ont en outre renoncé aux commandes externalisées, aggravant les réductions de commandes chez les fondeurs. Cette dynamique devrait conduire à une chute entre 50% et 60% du taux d’utilisation des capacités de production sur tranches de 200 mm dans cette seconde moitié de l’année.

À l’horizon 2024, au vu des turbulences économiques actuelles, le taux d’utilisation global des capacités des fondeurs de semiconducteurs sera confronté à des défis de reprise. L’utilisation des capacités de production sur tranches de 200 mm au 1er trimestre 2024 pourrait même être en dessous de celui du 4e trimestre 2023, prévient TrendForce. Cependant, à partir du 2e trimestre 2024, les niveaux de stocks devraient diminuer, revenant à un équilibre plus sain. Le réapprovisionnement saisonnier et l’élan supplémentaire dû aux commandes transférées aux fonderies taïwanaises (en raison du découplage avec la Chine) devraient empêcher le taux d’utilisation des capacités en 200 mm de plonger davantage. Le taux d’utilisation annuel moyen sur tranches de 200 mm en 2024 est ainsi estimé entre 60% et 70%. Un retour rapide à un taux de remplissage des usines 200 mm des fondeurs plus élevé semble néanmoins illusoire, souligne TrendForce.

Un examen plus approfondi révèle que les fondeurs chinois, telles que SMIC et HuaHong Group, affichent des taux d’utilisation dans leurs usines 200 mm légèrement supérieurs à ceux de leurs homologues taïwanais et coréens, affirme le cabinet d’études. L’agressivité en matière de tarification des fondeurs chinois et les efforts de la Chine pour privilégier la production nationale de circuits intégrés expliquent cela.

Sur le front taïwanais, TSMC est aux prises avec le recul des commandes circuits de gestion de l’alimentation, anticipant une baisse de l’utilisation des capacités de ses usines 200 mm à moins de 60% du 4e trimestre 2023 au 1er trimestre 2024. UMC et PSMC, dans la même période, se préparent à maintenir des niveaux supérieurs à 50%.

De son côté, le Coréen Samsung a donné la priorité à la production sur tranches de 200 mm de circuits de commande, d’imageurs Cmos et de PMIC pour smartphones de grande taille. Cependant, en raison de la faiblesse persistante de la demande des consommateurs, le taux d’utilisation des capacités de production sur tranches de 200 mm de Samsung devrait stagner à environ 50% tout au long de 2024, avance TrendForce.