Bilan et perspectives pour le marché français des semiconducteurs

Dans cet article, Acsiel Alliance Electronique dévoile les derniers chiffres du marché français des semiconducteurs pour 2024 et dresse le bilan secteur par secteur, avant d’analyser la conjoncture actuelle et les perspectives pour 2025.

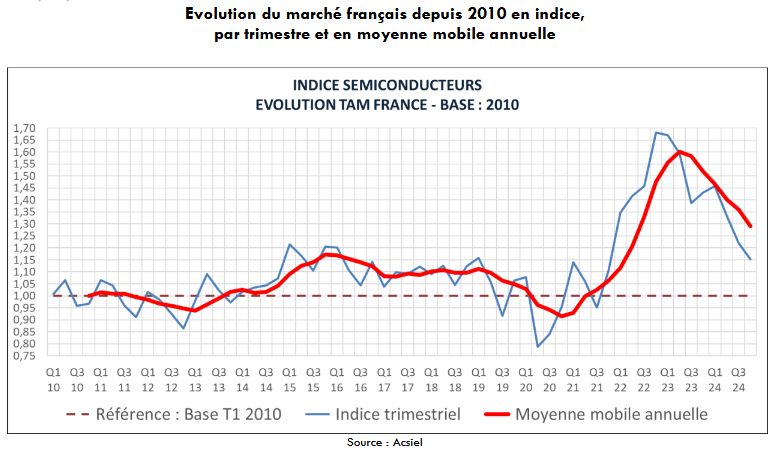

Les derniers chiffres d’Acsiel Alliance Electronique révèlent que le marché français des semiconducteurs a reculé de 5% au quatrième trimestre 2024, à 496 millions d’euros, par rapport au troisième trimestre (à titre de comparaison, le marché européen était en baisse séquentielle de 6% sur la même période, selon le WSTS). En glissement annuel, le marché français est en recul de 19%. Le quatrième trimestre 2024 marque ainsi le sixième trimestre consécutif de déclin de l’indice du marché français des semiconducteurs en moyenne annuelle glissante (voir graphique ci-dessous).

Le marché a été tiré vers le bas par les ventes directes au client final, qui ont enregistré une baisse séquentielle de 13% (-16% sur un an). Deux segments ont été pour l’essentiel à l’origine de ce recul : la carte à puce et l’automobile. Au niveau des produits, ce sont les deux principales familles qui ont pesé le plus lourd dans le recul trimestriel, à savoir, dans l’ordre, les microcomposants Mos et les circuits analogiques, alors que la logique Mos a renoué avec la croissance (+20%) après trois trimestres de baisse. Les ventes à la distribution ont, pour leur part, bénéficié d’une croissance séquentielle de 12% après six trimestres consécutifs de baisse, en dépit d’une forte contraction en glissement annuel (-25%).

Les causes de la baisse en 2024

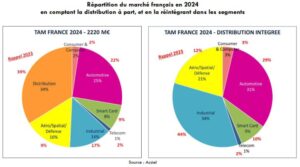

Pour l’ensemble de l’année 2024, le marché français des semiconducteurs a reculé de 15%, à 2,2 milliards d’euros. Les ventes de la distribution ont considérablement dégradé le résultat de l’année, avec une baisse de 27%. Celles-ci représentent 34% du marché contre 39% en 2023. Les ventes directes au client final ont été moins affectées avec un recul de seulement 8%, d’autant que la principale contribution à cette baisse est venue du segment industriel (-32%), devant la carte à puce (-23%). En revanche, la baisse des ventes au segment automobile aura été relativement limitée (-4%), permettant à ce segment de rester, et de loin, le plus important dans les ventes directes, avec une part de 38%. Les autres segments ont reculé sensiblement en 2024, à l’exception notable du marché aéronautique/spatial/défense, en croissance de 55%.

Industriel

Les résultats du quatrième trimestre, comme ceux de l’année 2024, ont été affectés par la persistance de niveaux d’inventaires élevés dans l’industriel, l’automobile, la distribution, et, en définitive, dans toute la chaîne de valeur. La situation critique dans le secteur du bâtiment qui a caractérisé l’année 2024, ainsi que des baisses de subventions, ont eu un impact négatif sur certains marchés répertoriés dans l’industriel (domotique, compteurs, pompes à chaleur, etc.). Des perspectives plus favorables commencent à se dégager avec un frémissement dans le bâtiment lié à la baisse des taux d’intérêt. Les signes d’une timide reprise sont observés dans l’industriel en général avec un redémarrage des commandes. Le second semestre 2025 devrait montrer un rétablissement plus significatif du marché avec la fin des sur-inventaires. A plus long terme, la construction de centres de données pour l’intelligence artificielle devrait avoir un impact très positif sur le secteur industriel, notamment dans le domaine des circuits dédiés à la gestion de l’énergie.

Carte à puce

Pour le secteur de la carte à puce (smart card), historiquement un point fort spécifique du marché français des circuits intégrés, il ne s’agit pas à proprement parler d’une baisse structurelle mais d’une mutation technologique. Dans les télécommunications mobiles en particulier, la carte SIM embarquée conduit à un transfert du marché, déplaçant les ventes aux encarteurs vers les fabricants de téléphone, impactant également, à terme, les facturations des microcontrôleurs.

Automobile

En ce qui concerne l’automobile, le coup de frein à la croissance des ventes de véhicules électriques en 2024 devrait n’être qu’un retournement conjoncturel temporaire. Le retour de la croissance combiné à l’effet de levier du mix produit continuera à stimuler le marché du semiconducteur (notamment pour les circuits de puissance).

Mil/Aéro

Enfin, la situation internationale, qui entraîne une augmentation des dépenses pour la défense en Europe, ainsi que les perspectives très favorables dans l’aéronautique civile, constituent des atouts pour le marché français des semiconducteurs à court et moyen terme.

Une répartition du marché par segments qui évolue

Acsiel évalue chaque année la répartition du marché par grands segments après réaffectation des ventes effectuées par le canal de la distribution (voir graphique ci-dessous). L’industriel reste le premier segment avec 34%, mais perd 10 points sur un an, devant l’automobile qui gagne deux points à 31%. Le secteur aéronautique/spatial/défense, troisième par la taille, voit sa part de marché fortement progresser, passant de 12% à 21%.

L’avenir se prépare maintenant

En faisant le bilan de l’année 2024 marquée par un tassement significatif du marché français, il est primordial de dissocier les évolutions conjoncturelles et les besoins structurels liés aux objectifs stratégiques assignés par les pouvoirs publics aux industries nécessaires à la souveraineté. Les financements dans le cadre du plan « France 2030 » n’ont évidemment pas d’impact immédiat sur la demande intérieure de semiconducteurs. Les investissements porteront leurs fruits plus tard mais l’avenir se prépare maintenant et il est crucial de continuer à soutenir l’innovation, la recherche et le développement et l’appareil de production.