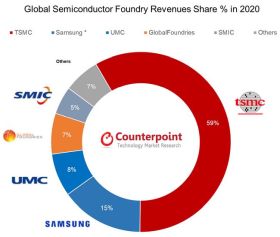

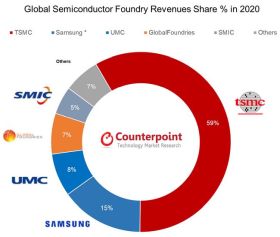

Counterpoint prévoit des hausses de prix de 10% à 20% chez les fondeurs

La pénurie de capacités de production chez les fondeurs risque de durer plus d’un an avec des coûts de fonderie croissants, estime Counterpoint qui prévoit que la pénurie restera importante dans les technologies relativement matures à la fois sur tranches de 200 mm et 300 mm en raison de la forte demande de plusieurs secteurs. Un déséquilibre persistant de l’offre et de la demande pourrait entraîner une nouvelle série de hausses des prix de 10 à 20% en 2022.

La pénurie de capacités de production de semiconducteurs chez les fondeurs sévit depuis le second semestre 2020. Le cabinet d’étude croit savoir que certaines entreprises de conception de circuits intégrés ont déjà subi des hausses de prix de 30 à 40% dans certaines catégories de produits réalisés en fonderie sur des tranches de 200 mm par rapport au second semestre 2020.

La pénurie de capacités de production de semiconducteurs chez les fondeurs sévit depuis le second semestre 2020. Le cabinet d’étude croit savoir que certaines entreprises de conception de circuits intégrés ont déjà subi des hausses de prix de 30 à 40% dans certaines catégories de produits réalisés en fonderie sur des tranches de 200 mm par rapport au second semestre 2020.

Cependant, cette hausse des prix ne s’arrêtera pas en 2021. Afin de sécuriser leurs réservations de capacités de production pour 2022, les entreprises de conception de puces sont contraintes de négocier avec leurs fondeurs. A ce jour, Counterpoint prévoit pour 2022 des tarifs de prestations de fonderie au moins 10 à 20% plus élevés.

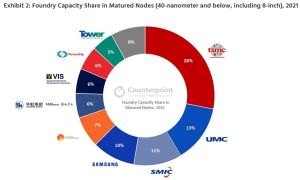

Le jeu est plus ouvert entre fondeurs pour les technologies matures

Le cabinet d’études de Hong Kong rappelle que TSMC et Intel ont tous deux souligné que l’inadéquation entre l’offre et la demande de semiconducteurs se poursuivra jusqu’à la fin de 2022, l’expansion des capacités de production ne parvenant pas à suivre une demande croissante, en particulier au niveau de certains nœuds de processus matures. Récemment, certains fondeurs ont néanmoins annoncé des plans d’expansion de capacité. Il s’agit notamment de l’usine 28 nm de TSMC à Nanjing, de l’usine 28 nm d’UMC dans le sud de Taiwan et de l’acquisition par Vanguard d’une autre usine de 200 mm à Hsinchu, détaille le cabinet d’études.

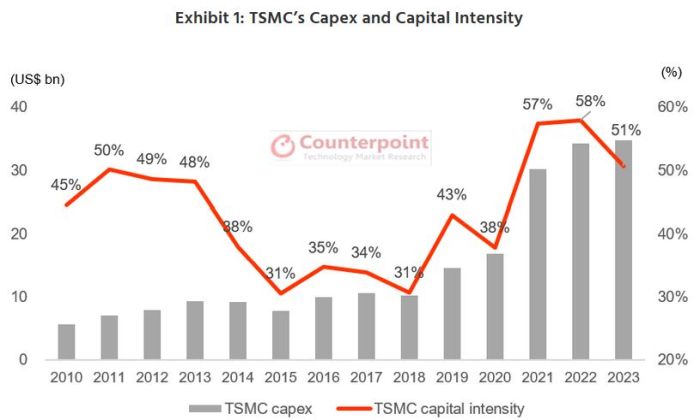

Pour faire face à la pénurie, TSMC a révisé à la hausse ses prévisions d’investissements à 30 milliards de dollars en 2021 tandis qu’Intel travaillera plus étroitement avec ses clients pour rechercher des solutions. Mais 80% du budget d’investissement de TSMC est tournée vers les technologies avancées (3/5/7 nm), 10% pour les technologies de packaging et 10% pour les technologies de spécialités. TSMC a également confirmé un plan d’investissement de 100 milliards de dollars sur trois ans, qui devrait lui permettre d’ajouter en moyenne par an 10% à 15% à ses revenus entre 2020 et 2025, rapporte Counterpoint.

De son côté, Intel espère restaurer sa position de leader dans l’industrie des semiconducteurs et a annoncé un plan d’investissement d’environ 20 milliards de dollars pour 2021, en hausse de 35 à 40% en glissement annuel et couvrant les dépenses initiales de deux usines en Arizona (20 milliards de dollars au total).

Pour le cabinet d’études, les principaux débouchés du marché de la fonderie resteront les circuits pour smartphones et pour le calcul haute performance qui réclament les technologies de production les plus avancées. Counterpoint estime que les smartphones continueront de jouer un rôle important pendant au moins trois ans en raison du cycle de remplacement des smartphones 5G. Néanmoins, la croissance des livraisons de smartphones a ralenti ces dernières années et ne suffit plus à justifier un plan d’investissement agressif et de solides perspectives de croissance de ventes chez les fondeurs. Le calcul haute performance (HPC) progressera et consommera beaucoup de nouvelles capacités de production pendant plusieurs années, principalement grâce aux applications d’IA émergentes, aux appareils connectés, à la réalité virtuelle / réalité augmentée et à la fabrication intelligente. Ces segments nécessitent une puissance de calcul sans précédent dans les infrastructures de communication et les centres de données. Intel affirme que presque toutes les applications sont désormais imprégnées d’intelligence artificielle et d’apprentissage automatique.

Parmi les autres secteurs, les catégories liées à l’automobile (véhicules électriques, conduite autonome, appareils de recharge) devraient progressivement devenir de gros consommateurs de semiconducteurs en augmentant le contenu semiconducteur par véhicule. TSMC a déjà fait du marché automobile une priorité pour les années à venir, même s’il ne représentait que 4% de son chiffre d’affaires total au premier trimestre 2021 (contre 45% pour les smartphones et 35% pour le HPC).