Comment 2024 pourrait “recalibrer” l’industrie des semiconducteurs

Cet article présente une analyse des tendances, des indicateurs et des données fondamentales du marché des semiconducteurs qui permettent de comprendre les risques et les opportunités potentiels qui nous attendent dans différents secteurs applicatifs cette année.

Par Karl Breidenbach, directeur associé chez BCG (Boston Consulting Group), division semiconducteurs, opérations, achats, automobile

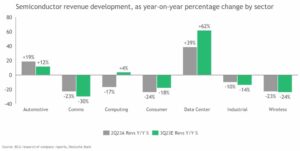

Alors que nous entamons une nouvelle année, le marché des semiconducteurs regorge de prévisions orientées à la hausse pour 2024. Les études de marché dressent le tableau d’une croissance et d’une reprise souvent à deux chiffres. Ceci étant, même si les fondamentaux sont clairement favorables, il y a fort à parier que cette fois-ci, la reprise sera différente, car elle semble se dérouler selon une double trajectoire, avec un déclin de l’automobile et de l’industrie, et d’énormes attentes placées dans la résurgence des secteurs du traitement des données, des communications et de l’électronique grand public, qui sont sur le point d’entrer dans leur cycle haussier.

© BCG Analysis, SIA, WSTS, TechInsights, IDC, Futures Horizons, Cowan LRA, Supply chain – IQ, S&P Global

Cet article propose une analyse des grandes tendances qui ont marqué l’année 2023 et présentent les indicateurs qui suggèrent une reprise du marché des semiconducteurs en 2024 en fonction des différents secteurs applicatifs et type de semiconducteurs. Seront ensuite abordés les différents scénarios possibles pour le nouveau cycle des semiconducteurs qui arrive, ainsi que des suggestions sur la manière dont les acteurs de la chaîne de valeur peuvent s’y adapter.

1) 2024 : année de transition pour les semiconducteurs

Statu quo et tendances émergentes

Après avoir connu un ralentissement, le marché des semiconducteurs se prépare désormais à ce qui est généralement considéré comme une année de transition en 2024. Cette période devrait préparer le terrain pour le prochain cycle haussier de l’industrie des semiconducteurs. De nombreuses sociétés d’études de marché, comme Gartner et IDC, prévoient un rebond de 9 à 20 % pour l’industrie des puces cette année, le plus fort de la croissance étant attendue à partir du second semestre 2024.

Bien que le marché global ait diminué à 534 milliards de dollars en 2023, contre 600 milliards de dollars l’année précédente, la seconde moitié de 2023 a montré des signes positifs suggérant ce rebond. Cependant, face à cet optimisme, on observe que l’industrie des semiconducteurs est confrontée à des défis de taille.

Les principaux fabricants IDM (fabricants exploitant leurs propres usines) et les entreprises sans usine (fabless) qui se concentrent fortement sur les semiconducteurs de qualité automobile et industrielle ont affiché des revenus stables ou réduits pour le quatrième trimestre 2023, entraînant de récentes réductions de production. Après des mois de développement constant, la saturation des stocks de puces, principalement visibles chez les équipementiers automobiles de premier rang, s’est infiltrée dans ces secteurs au cours des quatre à six derniers mois. Cela a entraîné une réduction du taux de croissance des revenus (voir figure ci-dessous). Dans le même temps, une série de facteurs macroéconomiques sont à l’origine de difficultés, tels qu’une croissance atone en Europe, des niveaux de production industrielle affaiblis et une contraction de la demande intérieure en Chine qui affecte par exemple la demande d’électronique de puissance utilisée dans les énergies renouvelables.

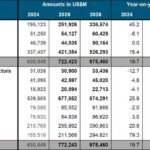

Évolution des revenus des semiconducteurs jusqu’au 3è trimestre 2023 – © BCG research of company reports, Deutsche Bank

D’un autre côté, divers signes indiquent une reprise du marché des semiconducteurs, en particulier dans les domaines du traitement des données, de la communication et de l’électronique grand public, alors que le nouveau cycle de renouvellement des ordinateurs personnels et des smartphones gagne du terrain. Dans le même temps, la demande de serveurs d’IA continue de propulser les centres de données, alors que le cloud computing a ralenti tout au long de 2023. En ce début d’année 2024, une nouvelle poussée en faveur de la numérisation à travers le déploiement en cours de la 5G, une résurgence renouvelée de la demande de cloud computing et l’IoT industriel devraient stimuler la consommation de puces à la fois matures et avancées, à mesure que le contenu des systèmes électroniques continue de s’étoffer.

Bien que nous soyons encore dans une phase d’offre nettement plus importante, il existe un risque potentiel d’inadéquation entre la production et la demande au cours du second semestre 2024, en cas de reprise de la demande plus rapide que prévu ou de rupture soudaine de l’approvisionnement. Certains acteurs qui ont récemment réduit leur production et mis en pause d’importants projets d’investissement, en particulier dans le domaine de la mémoire et de certains composants logiques, analogiques et mixtes, pourraient être confrontés à un défi de taille si la production devait augmenter rapidement pour répondre aux nouvelles commandes.

Concernant la perturbation de la chaîne d’approvisionnement, le tremblement de terre intervenu dans la région centrale du Japon le 1er janvier nous rappelle qu’à tout moment, la chaîne de valeur des semiconducteurs et leur production peuvent être impactées, avec pour conséquence potentielle une volatilité des prix et des délais de livraison plus longs pour les composants.

Indicateurs clés du statu quo, tendances à venir

Le tableau ci-dessous présente un résumé complet de l’évolution de l’industrie des semiconducteurs tout au long de l’année, y compris des mises à jour détaillées pour le quatrième trimestre 2023 et des projections pour 2024. Ce résumé est compilé à partir d’un ensemble de données quantitatives provenant de plusieurs rapports d’études de marché.

Résumé des prévisions du marché des semiconducteurs et des premiers indicateurs pour 2024 – © BCG Analysis, SIA, WSTS, TechInsights, IDC, Futures Horizons, Cowan LRA, Supply chain – IQ, S&P Global

Il aura fallu attendre le quatrième trimestre pour que, globalement, l’année 2023 se remette sur les rails, laissant présager une reprise en 2024. Parmi les tendances constatées en 2023, on peut citer les éléments suivants :

- La baisse de la demande en PC/smartphones a contrasté avec la vigueur du secteur automobile jusqu’au deuxième trimestre 2023, qui s’est affaiblie vers la fin de l’année.

- Le secteur de la mémoire a connu une baisse à deux chiffres, se stabilisant plus tard dans l’année. La croissance des revenus au quatrième trimestre 2023 a été tirée par les mémoires HBM et DDR5.

- En ce qui concerne les composants analogiques et mixtes, la demande a été réduite pour des produits tels que les commutateurs d’alimentation, les amplificateurs audio et les émetteurs-récepteurs RF.

- Pour le quatrième trimestre 2023, les résultats des sociétés font état de croissance de l’ordre de 15% à 20%, ce qui signifie un rebond dans tous les types de semiconducteurs.

- Pour ceux qui ont pu le faire, les fabricants IDM ont changé de stratégie en réaffectant de la production à des secteurs hors de l’automobile et de l’industrie.

- Les niveaux de stocks mesurés ont continué d’augmenter jusqu’au quatrième trimestre 2023, mais à un rythme moindre.

- Les délais de livraison ont été réduits à moins de 15 semaines, à l’exception des produits spécialisés et des circuits Asic hautes performances.

- Les fonderies ont fonctionné à un taux d’utilisation de 60 à 70 % pour les procédés matures et avancés.

- Les sociétés d’encapsulation et de test de puces (OSAT) ont affiché un taux d’utilisation compris entre 55 % et 65 %, en montrant des signes d’amélioration.

- Les dépenses d’extension de capacités de production se sont poursuivies, mais avec des retards, notamment dans le secteur de la mémoire.

- Les prix de vente devraient augmenter de 6 % à 10 % par rapport à un niveau de référence bas, ce qui indique un optimisme prudent du marché.

En examinant les différents types de semiconducteurs, nous observons que les premiers signes de reprise dans les mémoires, la logique, l’analogique et la puissance, sont intervenus à partir du second semestre 2023. Par exemple, les tendances des ventes moyennes mobiles sur 13 semaines pour les circuits logiques ont montré une trajectoire ascendante constante depuis 2022, dépassant les niveaux de cette année-là. Une tendance similaire est perceptible pour les circuits analogiques et de puissance, bien que le rythme soit plus lent.

Les augmentations les plus significatives des ventes moyennes mobiles sur 13 semaines ont été observées dans le secteur des Dram, suivi par celui des Nand tout au long de l’année, bien qu’elles soient parties d’un niveau de référence relativement bas. Le passage au-dessus des niveaux de 2022 n’a été réalisé que vers la fin octobre 2023. Concernant les Dram et Nand qui ont connu des niveaux d’investissement parmi les plus bas au cours de la décennie écoulée, un rattrapage devrait s’étendre au moins jusqu’à la fin de 2024.

Perspectives 2024 : résurgence du cycle ascendant et nouvelles voies de croissance.

Voyons maintenant ce que les analystes prévoient pour 2024.

- Le marché des PC/smartphones devrait connaître une solide croissance de 4 % en 2024, soutenue par une augmentation de la demande des centres de données pilotés par l’IA, tandis que le secteur automobile devrait maintenir une certaine stabilité.

- Au niveau des stock des produits électroniques grand public, les efforts de réduction en cours devraient s’accélérer, en particulier avec l’émergence des appareils exploitant l’IA en périphérie de réseau (edge IA).

- En ce qui concerne l’automobile et l’automatisation industrielle, la croissance du taux de pénétration des semiconducteurs devrait se poursuivre, bien qu’elle soit potentiellement tempérée par un ralentissement de l’adoption des véhicules électriques et des problèmes de surstock.

- Le secteur des mémoires devrait connaître une croissance significative, supérieure à 40 %, avec une augmentation simultanée dans d’autres domaines des semiconducteurs.

- Parallèlement, d’autres segments devraient connaître une croissance modeste à un chiffre, allant de 0,5 % à 9 %, selon les prévisions du marché.

- Le taux d’utilisation des capacités des fonderies et des OSAT devrait passer à environ 70 %, voire 75%, en 2024.

- Les investissements dans de nouvelles capacités de production sont en bonne voie pour croître de 8 % pour les tranches de 12 pouces.

2) Scénarios pour le nouveau cycle des semiconducteurs

Le scénario actuel de croissance du marché des semiconducteurs en 2024 s’appuie fortement sur les secteurs du traitement des données et des communications, qui contribuent de manière substantielle à la reprise globale. Le tableau ci-dessous illustre les secteurs applicatifs et technologiques clés, leur impact sur le marché des semiconducteurs et les tendances actuelles concernant les niveaux de stocks et de l’évolution des revenus générés. Ces informations donnent un aperçu de l’état actuel de chaque secteur applicatif des semiconducteurs.

Secteurs applicatifs des semiconducteurs, indicateurs et état des cycles de marché – © BCG

Il est de plus en plus clair que le cycle actuel du marché des semiconducteurs évolue selon deux trajectoires. Le traitement des données, la communication et l’électronique grand public semblent entrer dans une phase précoce de cycle haussier, tandis que les semiconducteurs pour les applications automobiles et industrielles entament tout juste leur cycle baissier. Cette évolution disparate a permis à des entreprises diversifiées de semiconducteurs de stabiliser l’utilisation de leurs capacités de production. Cependant, pour les secteurs automobile et industriel, cela pourrait dissuader les fabricants de se préparer dès maintenant aux prochaines contraintes du marché, si la production devait augmenter rapidement pour répondre aux nouvelles commandes.

Quatre facteurs fondamentaux de croissance dans le cycle haussier de 2024

En regardant les douze prochains mois, il ressort que quatre facteurs de risque fondamentaux pourraient peser négativement sur la croissance du marché et l’ampleur du cycle haussier :

1- Le rythme de la reprise et la disponibilité des capacités dans le cycle de marché actuel

2- L’économie mondiale et la demande de la Chine, première économie mondiale

3- L’impact géopolitique de la guerre commerciale des semiconducteurs

4- les risques susceptibles de freiner la résilience de la chaîne d’approvisionnement, tels que le blocage des routes commerciales ou les catastrophes naturelles

Rythme de reprise et…

En 2022/23, les secteurs de l’automobile et de l’industrie ont fait preuve de stabilité, contrastant avec les périodes difficiles auxquelles ont été confrontés les secteurs des PC, des smartphones et de l’électronique grand public. Mais ces derniers sont désormais prêts à reconquérir leur position de moteurs de la croissance, tandis que l’automobile et l’industriel entrent ou poursuivent leurs phases de cycle baissier.

Si cette tendance se confirmait, environ 60 à 70 % de l’ensemble du marché des semiconducteurs connaîtrait probablement des effets positifs, en particulier dans les mémoires, la logique, l’analogique et, dans une moindre mesure, l’électronique de puissance, les Mems et l’optoélectronique. Bien qu’il existe une tendance notable au ralentissement de l’accumulation des stocks, les augmentations significatives de revenus résultant de nouveaux cycles de renouvellement des PC et des smartphones ne se sont pas encore matérialisées.

Si les secteurs automobile et industriel s’alignaient sur la reprise et entamaient un nouveau cycle de hausse, cela harmoniserait l’offre et la demande. Cela pourrait aboutir à une période d’équilibre de l’offre, avec un potentiel de contraintes d’approvisionnement basées sur des types de technologies spécifiques et des scénarios de marge.

…disponibilité des capacités dans le cycle de marché actuel

Alors que l’industrie démarre l’année avec des niveaux de stocks relativement élevés et de faibles taux d’utilisation des usines, tandis que les augmentations de capacité battent généralement leur plein, il pourrait tout de même y avoir des domaines pour lesquels la capacité pourrait à nouveau se resserrer.

L’évolution continue vers la technologie 28 nm entraînera un ralentissement de la croissance des nœuds de plus de 90 nm, et même jusqu’à 65 nm, ce qui aura un impact sur des technologies telles que les microcontrôleurs, Ethernet et Wi-Fi. Les architectures de plus en plus centralisées dans les secteurs automobile et industriel devraient réduire le besoin en semiconducteurs exploitant une technologie mature, tandis que dans le même temps, des tailles de nœuds plus petites sont adoptées pour des applications telles que les capteurs d’image et les pilotes d’affichage.

Les grandes fonderies augmentent leurs capacités pour répondre à la demande sur les nœuds inférieurs à 65 nm, mais les contraintes géopolitiques, en particulier celles de régions comme la Chine, pourraient poser des problèmes de capacité en termes d’accès aux technologies matures qui sont principalement développées en Chine. Les technologies telles que les circuits BCD (Bipolar-CMOS-DMOS) et de puissance migrant vers le nœud 55 nm pourraient être confrontées à des goulots d’étranglement en termes d’approvisionnement.

Pour les nœuds de milieu de gamme compris entre 40 et 22 nm, on observe une migration importante des secteurs technologiques, tandis que les technologies discrètes connaissent une augmentation de la demande, à mesure que des capacités sont développées pour les semiconducteurs de puissance à large bande interdite.

Comme indiqué initialement, la disponibilité des mémoires peut être confrontée à des goulots d’étranglement potentiels en raison des réductions importantes de production et d’investissement de la part de tous les fabricants de mémoires. Si la demande venait à augmenter rapidement, la montée en puissance de la capacité de production pourrait prendre jusqu’à six mois, tandis que les grands fabricants de mémoires pourraient potentiellement délaisser provisoirement les produits à forte marge (par exemple, les mémoires HBM), ce qui pourrait entraîner des goulots d’étranglement dans les mémoires de qualité automobile et industrielle.

À la pointe de la technologie, les capacités en nœuds de gravure inférieurs à 20 nm devraient bénéficier d’un approvisionnement robuste, mais comme on l’a vu en 2023, les goulots d’étranglement en matière de packaging avancé devraient persister tout au long de 2024.

Économie mondiale et demande de la Chine, première économie mondiale

La stabilité du prochain cycle haussier dépend en grande partie de la résilience de l’économie mondiale, confrontée à des défis considérables tels que le ralentissement économique actuel en Chine et en Europe, le ralentissement de l’adoption des véhicules électriques aux États-Unis et la suppression progressive des programmes de subventions dans certains pays, comme l’Allemagne, ce qui pourrait freiner la demande de puces.

Impact géopolitique de la guerre commerciale des semiconducteurs

D’un point de vue géopolitique, le conflit technologique entre la Chine et l’Occident, en particulier en ce qui concerne les équipements de fabrication de puces de pointe et les processeurs d’IA, reste non résolu. L’influence de l’IA sur la conception et la production de puces reste un domaine d’intérêt clé. En outre, la dépendance à l’égard des puces chinoises matures et les nouvelles réglementations américaines liées à l’usage des puces pourraient entraîner une complexité commerciale accrue et des inefficacités potentielles dans la chaîne de valeur mondiale des puces.

Risques liés à la résilience de la chaîne d’approvisionnement : blocage des routes commerciales ou catastrophes naturelles

Enfin, même si l’industrie des semiconducteurs a fait de grands progrès dans l’amélioration de la résilience de la chaîne d’approvisionnement (par exemple grâce à des stocks tampons, des conceptions doubles, la localisation frontale, etc.), elle est encore loin d’atteindre l’autosuffisance dans n’importe quel segment de la chaîne de valeur. Par conséquent, les perturbations de la chaîne d’approvisionnement dues aux tensions dans le Golfe d’Aden/Mer Rouge, au conflit en cours à Gaza ou aux catastrophes naturelles dans l’un des principaux pays producteurs de puces (par exemple, le tremblement de terre au Japon) pourraient avoir un impact négatif considérable sur la reprise du secteur.

Karl Breidenbach, directeur associé chez BCG (Boston Consulting Group), division semiconducteurs, opérations, achats, automobile

3) Comment naviguer dans le cycle à venir ?

Les sections précédentes de cet article ont mis en évidence les éléments fondamentaux de la reprise attendue et la double trajectoire actuellement en jeu. Alors que l’industrie des semiconducteurs s’engage dans ce nouveau cycle, comment les fabricants de puces, les fournisseurs et les équipementiers, quelle que soit leur position dans la chaîne de valeur, doivent-ils orienter leur stratégie ?

Pour toutes les parties prenantes, que ce soit au début ou au point culminant de la chaîne de valeur des semiconducteurs, il ne fait aucun doute que la planification et l’atténuation des risques sont primordiales. Il est essentiel de disposer de stratégies adaptables à différents scénarios, prêtes à être déployées en fonction de la situation spécifique.

Que doivent faire les fabricants de puces ?

Pour les fabricants de puces, les plans à long terme et les plans financiers doivent être alignés sur la nature cyclique du marché des semiconducteurs – une caractéristique démontrée à plusieurs reprises dans l’histoire du secteur. Stratégiquement, cela implique de déterminer les niveaux d’investissement appropriés, associés à la capacité de les recalibrer si cela s’avère nécessaire, garantissant que les opportunités de croissance lors des pics de hausse du marché soient pleinement exploitées.

Sur le plan tactique, il s’agit d’affiner le fonds de roulement, de rationaliser les stocks des différents canaux et de mettre en œuvre une planification des stocks anticyclique. Pour les usines de semiconducteurs, l’objectif est d’améliorer l’efficacité en éliminant les goulots d’étranglement, en fixant des objectifs ambitieux et en identifiant les domaines à améliorer, renforçant ainsi la productivité de l’usine sans investissements supplémentaires.

Que doivent faire les équipementiers ?

Du point de vue des équipementiers, l’accent devrait être mis sur le perfectionnement de leurs pratiques de gestion des semiconducteurs. L’objectif à moyen terme est de trouver un équilibre entre les contraintes de coûts immédiates et plusieurs stratégies clés, notamment :

- l’élaboration de stratégies de stocks de semiconducteurs adaptées à des appareils spécifiques, en optimisant les coûts des composants critiques et standard

- la collaboration étroite avec les fabricants de puces pour renégocier les accords à long terme.

- le développement d’une approche proactive de la demande et des stocks, intégrant des points de contrôle automatisés pour réduire les stocks excédentaires, en particulier pour les semiconducteurs à forte valeur ajoutée.

De plus, une volonté persistante de normalisation et de simplification de la nomenclature des semiconducteurs est vitale. Cette approche, souvent sous-estimée, bénéficie d’une collaboration entre les secteurs de l’ingénierie, des achats et de la gestion des risques. Pour trouver des solutions rentables, il est crucial de favoriser une relation étroite entre les équipementiers, les fournisseurs de composants et les fabricants de puces.