Après une année 2023 où il s’en est bien sorti, ST prévoit un net repli au premier trimestre 2024

STMicroelectronics est l’un des rares fournisseurs de semiconducteurs du Top10 mondial à avoir vu ses ventes progresser l’année dernière, mais la dynamique du marché a commencé à se détériorer au dernier trimestre.

Lors de la publication de ses résultats annuels ce jour, STMicroelectronics a annoncé avoir réalisé un chiffre d’affaires de 17,29 milliards de dollars en 2023, en hausse de 7,2% par rapport à l’exercice précédent, tandis que son résultat net a augmenté de 6,3%, pour s’établir à 4,21 Md$, et que sa marge d’exploitation est ressortie à 26,7 % au lieu de 27,5 % en 2022.

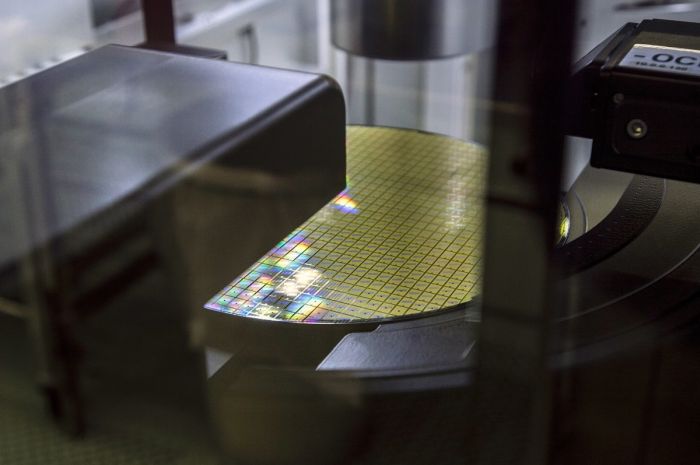

© STMicroelectronics

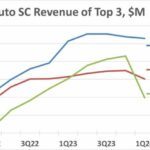

Dans un marché mondial des semiconducteurs en baisse de l’ordre de 10% en 2023, le groupe franco-italien est l’un des rares fournisseurs de semiconducteurs du Top10 mondial (hors fondeurs) à avoir vu ses ventes progresser l’année dernière. Il a notamment tiré son épingle du jeu grâce au dynamisme des marchés automobiles et industriels – à l’instar, d’ailleurs, de ses deux grands concurrents européens, Infineon et NXP, eux aussi fortement dépendants de ces deux grands secteurs – tandis que les ténors des mémoires, notamment, étaient plombés par les faibles ventes d’équipements grand public (smartphones, tablettes, PC).

Ce bon résultat d’ensemble de STMicroelectronics pour 2023 ne doit cependant pas occulter une fin d’année un peu moins bonne que prévu pour le groupe, comme l’a confirmé Jean-Marc Chéry. « Au quatrième trimestre, ST a enregistré un chiffre d’affaires et une marge brute légèrement inférieurs au point médian de ses perspectives financières », précise le président du directoire et directeur général de l’entreprise.

Sur les trois derniers mois de l’année, ST a ainsi totalisé un chiffre d’affaires de 4,28 Md$, soit une baisse de 3,2 % en variation annuelle, avec une marge brute de 45,5 %, une marge d’exploitation de 23,9 % et un résultat net de 1,08 Md$. Si les ventes trimestrielles de son groupe de produits « Automotive and Discrete » (ADG) ont progressé de 21,5 % sur un an, à 2,06 Md$, celles des groupes « Analog, Mems and Sensors » (AMS) et « Microcontrollers and Digital ICs » (MDG) ont plongé respectivement de 25,8% et 11,5%, à 993 M$ et 1,22 Md$.

Au-delà des résultats trimestriels un peu décevants, la dynamique du marché n’était pas non plus au rendez-vous au cours du dernier trimestre 2023. « Au quatrième trimestre, les prises de commande de nos clients ont diminué par rapport au troisième trimestre et nous avons continué de voir une demande finale stable dans l’automobile, une absence d’augmentation significative dans l’électronique grand public et une nouvelle détérioration dans l’industriel », constate Jean-Marc Chéry.

En conséquence, les perspectives de ST pour le premier trimestre 2024, au point médian, sont de 3,6 Md$ pour son chiffre d’affaires qui accuserait ainsi une baisse de 15,2% en variation annuelle et de 15,9 % en variation séquentielle. La marge brute trimestrielle est attendue à environ 42,3 %.

Sur l’ensemble de l’année 2024, ST estime que son chiffre d’affaires se situera entre 15,9 et 16,9 Md$ – ce qui correspondrait à un recul de 2,2% à 8% par rapport à 2023 – alors que la marge brute est prévue dans une fourchette entre 40% et 46 %. Sur l’année, le groupe envisage des dépenses d’investissement de 2,5 Md$. A titre de comparaison, elles s’établissaient à 4,11 Md$ en 2023 et 3,52 Md$ en 2022.