Net recul des achats en semiconducteurs des grands équipementiers mondiaux

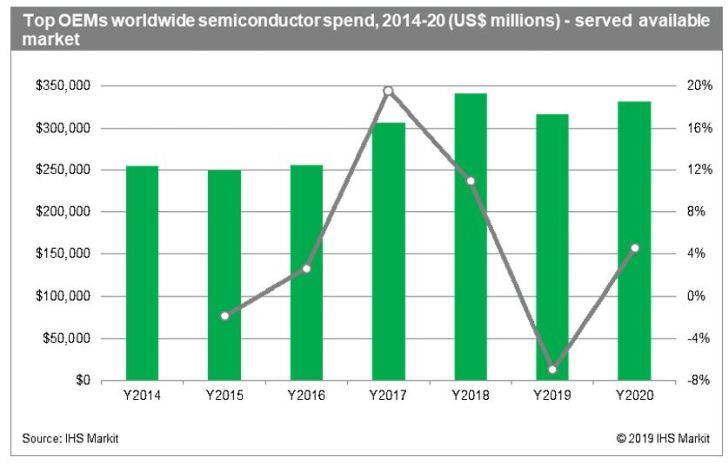

Sous l’effet du ralentissement des marchés et de l’incertitude croissante qui pèse sur le commerce et l’économie dans le monde, les dépenses en semiconducteurs des principaux équipementiers mondiaux subiront leur plus fort recul en 10 ans, selon IHS Markit, qui estime que les dépenses des fabricants OEM en 2019 s’élèveront à 316,6 milliards de dollars, en baisse de 7% par rapport au record de 340,2 milliards de 2018.

La faiblesse des prévisions de dépenses en semiconducteurs pour cette année est due à l’érosion des prix des mémoires, ainsi qu’à un certain nombre de problèmes liés à la demande sur les marchés des équipements finaux – croissance médiocre des revenus des équipementiers, ralentissement de l’économie mondiale, tensions commerciales croissantes, excédent de stocks, et une croissance plus faible dans les principales applications telles que les smartphones et les serveurs pour centres de données. Bien que les dépenses de puces liées aux applications industrielles et automobiles soient à la hausse, leur augmentation combinée en dollars n’est pas suffisante pour compenser le déclin du marché total des dépenses en semi-conducteurs, avance IHS Markit.

En raison de la saturation de la demande en Chine, en Amérique du Nord et en Europe occidentale, les livraisons mondiales de smartphones devraient à nouveau reculer en 2019, dans l’attente de la transition vers la 5G. En tant que principal secteur pour les achats de semiconducteurs, le marché des smartphones devrait être responsable d’environ 74% du déclin total de 23,7 milliards de dollars des dépenses en semiconducteurs cette année. Les cinq principaux acheteurs de semiconducteurs dans les téléphones mobiles – Apple, Samsung Electronics, Xiaomi, Huawei Technologies et OPPO vont considérablement réduire leurs dépenses en semiconducteurs cette année, avance IHS Markit.

Le développement rapide des services dans le cloud a entraîné une augmentation considérable de la demande de serveurs pour centre de données au cours des dernières années. Les serveurs de centre de données représentent environ 29% de la consommation totale de mémoires Drams. Dans le contexte du ralentissement de la demande et de l’accumulation de stocks, le prix moyen des Drams devrait chuter de 39% en 2019. Dans ce cadre, IHS Markit prévoit que les achats de Drams plongeront de 22% cette année, à 47,4 milliards de dollars cette année, alors qu’ils avaient augmenté de 29% de l’an dernier.

Le marché des mémoires flash NAND est également confronté à une offre excédentaire importante, ce qui entraînera une baisse du prix de vente moyen de 48,5% cette année. La faiblesse de la demande de disques SSD, ainsi que l’atonie du marché des téléphones mobiles, entraîneront une baisse des dépenses en flash NAND de 16,4%, pour atteindre 32,1 milliards de dollars cette année.

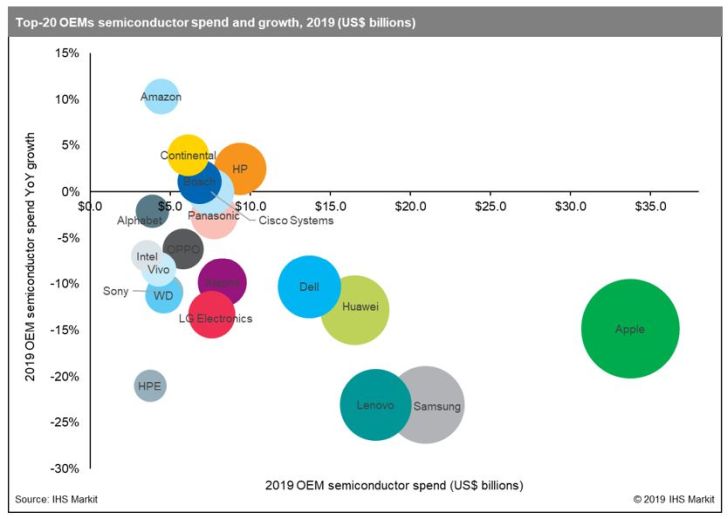

Seulement 191,2 milliards de dollars de dépenses pour les 20 premiers acheteurs OEM mondiaux

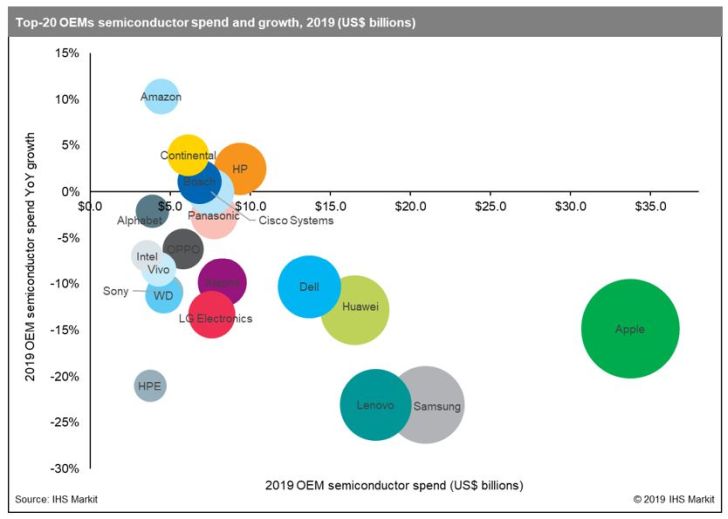

Les dépenses cumulées des 20 premiers acheteurs mondiaux de semiconducteurs devraient tomber à 191,2 milliards de dollars cette année, contre 213,7 milliards de dollars en 2018, selon IHS Markit. Ainsi la part des 20 premiers acheteurs mondiaux devrait passer de 62,8% du total mondial des achats en semiconducteurs à 60,4% en 2019.

La plupart des principaux acheteurs de semiconducteurs sont également les principaux fabricants de smartphones et de serveurs, dont les dépenses en puces sont fortement impactées par la faiblesse de ces marchés. Le leader du marché, Apple, réduira ses dépenses de 15%, tandis que Samsung Electronics, Lenovo, Huawei Technologies et Dell Technologies les réduiront respectivement de 23%, 9%, 13% et 10%, avance le cabinet d’études américain. Inversement, seuls cinq des 20 premiers équipementiers maintiendront une croissance de leurs dépenses en puces cette année.

L’influence des constructeurs chinois a considérablement augmenté : Lenovo, Huawei Technologies, Xiaomi, OPPO et Vivo ont rejoint le Top20 des acheteurs de semiconducteurs, leurs dépenses cumulées atteignant 53 milliards de dollars, soit deux fois plus que les 25 milliards de dollars enregistrés en 2014. Cette expansion massive de la demande chinoise et l’incertitude croissante des échanges commerciaux avec les Etats-Unis vont accélérer le développement d’une industrie nationale des semiconducteurs en Chine afin de renforcer l’autonomie du pays, souligne IHS Markit.

Vers un rebond de 4,5% en 2020 ?

Les dépenses en semiconducteurs devraient renouer avec la croissance dès 2020, alors que la dynamique entre l’offre et la demande dans les mémoires se stabilise. IHS Markit estime que le marché des dépenses en semiconducteurs va se redresser l’an prochain avec une croissance de 4,5% pour atteindre 331 milliards de dollars.

Bien que les nouvelles infrastructures 5G et les smartphones 5G génèrent une demande de semiconducteurs, ce secteur ne devrait croître que modérément l’année prochaine, car l’adoption par les consommateurs va prendre du temps. Mais une fois les économies d’échelle en cours, les taux d’adoption de la 5G devraient rapidement progresser.

Avec la grande quantité de données générées par les applications liées à la 5G et le lancement d’une série de nouveaux services et contenus 5G, les investissements dans les centres de données vont augmenter afin de soutenir la croissance rapide de l’écosystème de services 5G. IHS Markit prévoit que les achats en semiconducteurs des principaux fabricants de serveurs augmenteront de 13% en 2020, portant la part du secteur des centres de données de 7,8% du total des achats en semiconducteurs en 2019, à 8,4% en 2020.

Même si les perspectives du marché des semiconducteurs pour 2020 semblent positives et si la 5G devient le principal moteur de la croissance, le risque d’une nouvelle escalade du différend commercial non seulement entre les États-Unis et la Chine, mais aussi le Japon et la Corée du Sud pèsera sur le marché, tempère toutefois IHS Markit. Ce contexte place les parties prenantes de la chaîne logistique de fabrication dans un dilemme. Que ce soit pour délocaliser ou diversifier la production hors de Chine en Asie du Sud-Est ou pour rechercher de nouvelles sources de matériaux semiconducteurs, les parties touchées de la chaîne d’approvisionnement doivent repenser leurs stratégies afin de mieux gérer le risque d’être touché par le nouvel ordre mondial des semiconducteurs qui se met en place, anticipe le cabinet d’études américain.