Qualcomm augmente de 16% son offre de rachat de NXP

Qualcomm a-t-il trouvé la martingale pour échapper aux griffes de Broadcom ? Hier, le fabricant de puces pour smartphones a relevé à 127,5 dollars par action sa proposition de rachat de NXP et obtenu l’accord de neuf actionnaires qui collectivement détiennent 28% de NXP de souscrire à cette offre améliorée de 16%. Ne lui manque plus que le feu vert des autorités chinoises, avant de soumettre l’opération au vote des actionnaires. Broadcom enrage, mais déclare garder ouvertes toutes les options.

En faisant bouger les lignes, Qualcomm place ainsi Broadcom dans une position inconfortable. Comme nous l’écrivions précédemment, si Qualcomm parvient à boucler rapidement le rachat de NXP, il est probable que Broadcom renonce à racheter l’Américain. Dans une récente présentation au vitriol (voir document), Broadcom dénonçait la stratégie infructueuse de Qualcomm, mais n’était pas tendre non plus avec les performances de NXP. A 127,5 dollars par action, Broadcom estime que Qualcomm spolie ses actionnaires au profit du groupe néerlandais. « En augmentant son offre de 110 à 127,50 dollars par action NXP, le conseil d’administration et la direction de Qualcomm ont transféré 4,10 dollars par action Qualcomm des actionnaires de Qualcomm aux actionnaires de NXP, représentant une valeur d’environ 6,2 milliards de dollars. Broadcom estime que cette hausse du prix démontre le mépris du conseil d’administration de Qualcomm pour son obligation de maximiser la valeur pour ses actionnaires. À la lumière de la décision de Qualcomm de transférer de la valeur de ses propres actionnaires aux actionnaires de NXP, Broadcom évalue ses options », souligne le communiqué de Broadcom.

Le son de cloche est tout autre du côté de Qualcomm, qui propose donc désormais de racheter NXP pour environ 44 milliards de dollars, contre environ 38 milliards lors de sa première offre d’octobre 2016. En outre, Qualcomm a abaissé de 80% à 70% des actions de NXP, le seuil minimal pour que l’opération soit valide. En ayant déjà l’assurance d’obtenir 28% (le fonds spéculatif Elliot Management qui détient 6% de NXP est favorable au nouvel accord), Qualcomm a déjà fait pratiquement la moitié du chemin.

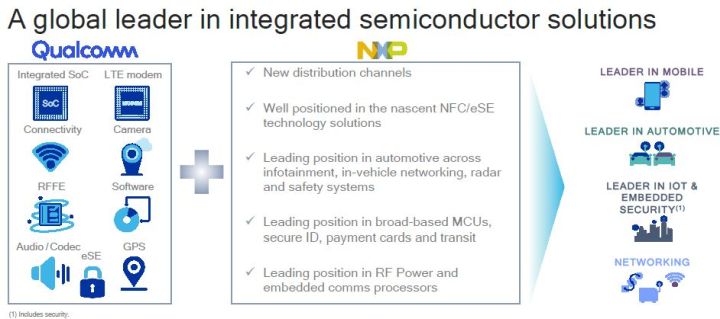

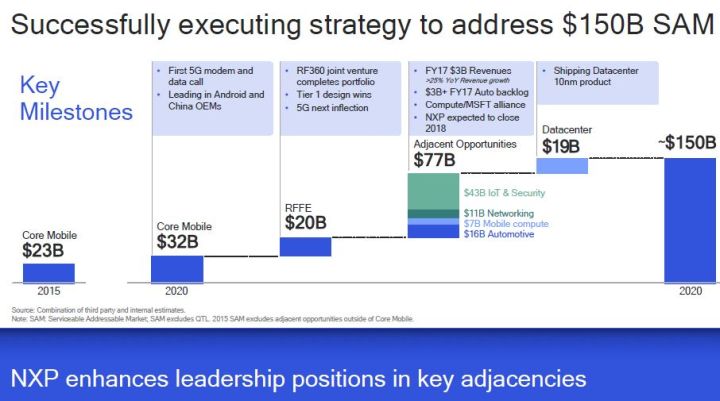

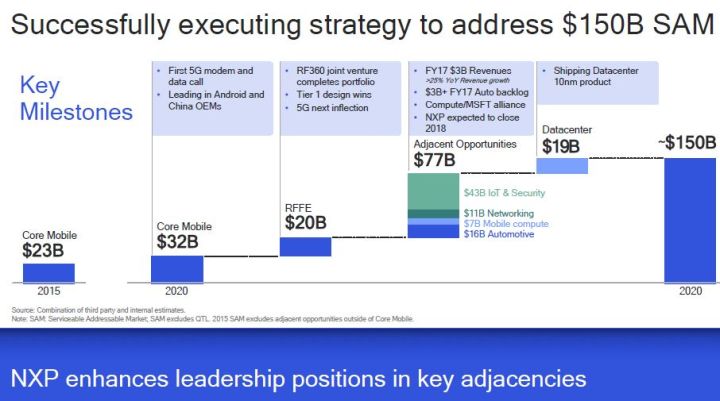

Qualcomm justifie officiellement sa nouvelle offre au vu des performances accomplies par NXP en 2017. Notamment une augmentation de son bénéfice opérationnel (non-GAAP) de près de 20% (hors produits standards revendus à un Chinois) à 2672 M$ et une activité dans l’automobile en hausse de 11%, à 3,76 milliards de dollars. Qualcomm considère que ses propres avancées sur le marché automobile représentent potentiellement 3 milliards de dollars de CA, ainsi que 1 milliard dans l’IoT, ce qui donne du sens à une offre combinée entre les deux entreprises. Enfin, l’Américain évalue à 500 M$ les économies potentielles découlant des synergies entre les deux groupes.

Globalement, Qualcomm estime que l’apport de NXP lui permettra d’adresser un marché des semiconducteurs de plus de 150 milliards de dollars en 2020.

Avec cette nouvelle proposition, Qualcomm a repris la main. Mais la course est désormais engagée entre Qualcomm et Broadcom pour convaincre les actionnaires de Qualcomm de voter en faveur de l’une ou l’autre vision des deux groupes lors de l’assemblée générale du 6 mars prochain.

Voir la présentation de la nouvelle offre de Qualcomm