AMS a réussi son OPA sur Osram

AMS va pouvoir racheter Osram. Le fabricant autrichien de semiconducteurs et de capteurs, déjà principal actionnaire d’Osram avec une participation directe de 19,99%, a annoncé vendredi que le seuil d’acceptation de 55% qu’il avait défini pour valider son offre publique d’achat entièrement en numéraire à 41 euros par action, a été franchi.

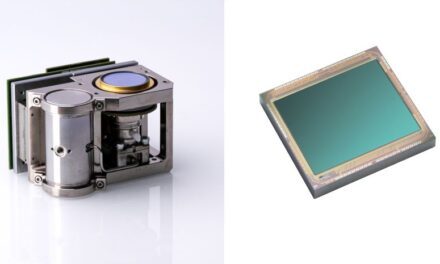

La fusion entre AMS et Osram devrait permettre de créer un leader mondial des solutions de capteurs et de la photonique avec un chiffre d’affaires d’environ 5 milliards d’euros. Elle permettrait à AMS d’accéder à de nouvelles solutions optiques, d’accroître la diversification de son portefeuille de produits et d’améliorer son empreinte de fabrication avec des gains en termes de coût et d’échelle.

« Nous sommes heureux d’annoncer que nous avons réussi à atteindre le seuil d’acceptation minimum dans notre offre pour Osram. Nous tenons à remercier les actionnaires d’Osram de nous faire confiance et de comprendre la logique stratégique et industrielle de la transaction. Nous sommes impatients de créer un leader mondial européen des solutions de capteurs et de la photonique grâce à la combinaison d’AMS et d’Osram. Basé sur cet objectif commun, nous travaillerons en étroite collaboration avec l’équipe de direction d’Osram et toutes les parties prenantes d’Osram et d’AMS pour faire de cette combinaison un succès. Les actionnaires d’Osram qui n’ont pas encore apporté leurs actions peuvent toujours le faire ainsi pendant la période d’acceptation supplémentaire, se terminant le 24 décembre 2019 », a déclaré Alexander Everke, CEO d’AMS.

« Nous sommes heureux d’annoncer que nous avons réussi à atteindre le seuil d’acceptation minimum dans notre offre pour Osram. Nous tenons à remercier les actionnaires d’Osram de nous faire confiance et de comprendre la logique stratégique et industrielle de la transaction. Nous sommes impatients de créer un leader mondial européen des solutions de capteurs et de la photonique grâce à la combinaison d’AMS et d’Osram. Basé sur cet objectif commun, nous travaillerons en étroite collaboration avec l’équipe de direction d’Osram et toutes les parties prenantes d’Osram et d’AMS pour faire de cette combinaison un succès. Les actionnaires d’Osram qui n’ont pas encore apporté leurs actions peuvent toujours le faire ainsi pendant la période d’acceptation supplémentaire, se terminant le 24 décembre 2019 », a déclaré Alexander Everke, CEO d’AMS.

A 41 euros par action, la transaction représente une valeur d’entreprise de 4,6 milliards d’euros et un gain de 42% pour les actionnaires d’Osram par rapport au cours de l’action depuis l’annonce du démarrage du process.

« Suite à la réussite de cette offre publique d’achat, nous pouvons maintenant établir conjointement un champion de la photonique et des capteurs de classe mondiale », a ajouté Olaf Berlien, CEO d’Osram Licht.

Les résultats définitifs de l’offre seront publiés demain et AMS s’attend à ce que la transaction soit finalisée au cours du 1er trimestre 2020. La fusion reste soumise aux approbations antitrust. Le respect de ces étapes réglementaires et des agréments légaux ainsi que la coordination organisationnelle devraient se poursuivre jusqu’à l’été 2020. Au second semestre 2020, les étapes nécessaires pourraient alors être prises pour fusionner les deux groupes.

Osram, basée à Munich, est une société de haute technologie dont l’histoire remonte à plus de 110 ans. Principalement axés sur les technologies à base de semiconducteurs, ses produits sont utilisés dans des applications diverses, allant de la réalité virtuelle à la conduite autonome, des smartphones aux solutions d’éclairage intelligentes et connectées dans les bâtiments et les villes. Au cours son exercice fiscal 2019 clos fin septembre, le chiffre d’affaires d’Osram a chuté de 13,1% à 3,5 milliards d’euros, principalement en raison de la faiblesse de l’industrie automobile et de la Chine. L’EBITDA ajusté s’élève à 307 millions d’euros, la marge correspondante à 8,9%. Le groupe allemand affiche une perte nette de 343 M€, contre un bénéfice de 188 M€ lors de l’’exercice précédent.

Basée en Autriche, AMS a réalisé un chiffre d’affaires de 1,4 milliard de dollars en 2018. L’entreprise emploie quelque 9000 personnes dans le monde et sert plus de 8000 clients dans le monde entier.