Broadcom offre 130 milliards de dollars pour racheter Qualcomm

Le chasseur devient gibier. Alors que Qualcomm n’a pas encore réussi à acquérir NXP, le fabricant américain risque à son tour de se faire racheter par son compatriote Broadcom dans une transaction de 130 milliards de dollars. Ce lundi, Broadcom a en effet annoncé officiellement son intention de déposer une offre de rachat de Qualcomm à 70 dollars par action, 60 dollars en numéraire et 10 dollars en échange d’actions.

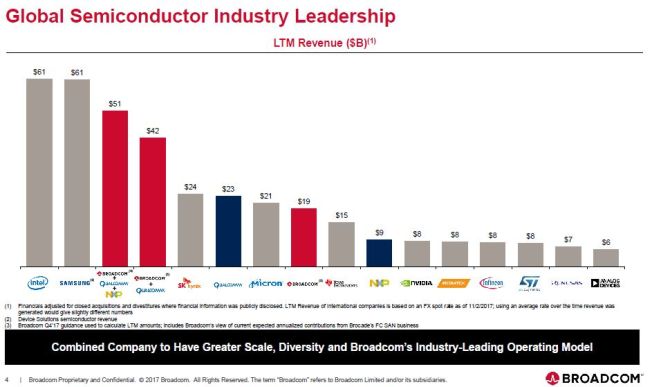

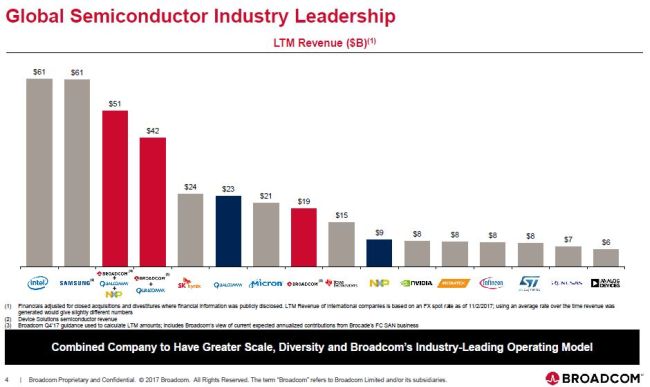

Le nouvel ensemble devrait réaliser un chiffre d’affaires de 51 milliards de dollars (19 milliards pour Broadcom et 32 milliards pour Qualcomm+NXP) ou 42 milliards sans NXP. Car l’offre de rachat présentée par Broadcom reste valable avec ou sans NXP. En tenant compte des synergies, le bénéfice (EBITDA) pro forma du nouveau groupe pourrait atteindre 23 milliards de dollars.

L’objectif de Broadcom est de créer un leader incontournable et diversifié pour la fourniture de semiconducteurs pour les communications, renforçant son portefeuille de solutions pour chaque grand marché des communications sans fil (un marché adressable de 96 milliards de dollars), des infrastructures filaires (20 milliards de dollars), du stockage d’entreprise (22 milliards) et de l’industriel et de l’automobile (67 milliards de dollars).

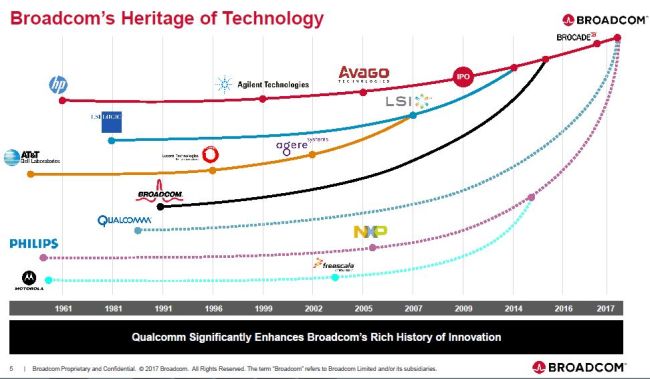

Broadcom est un habitué des fusions-acquisitions et le groupe s’est construit au fil des années en agrégeant des entreprises disparates (LSI Logic, Agere, Broadcom, Avago, etc.) pour former aujourd’hui un spécialiste des circuits pour infrastructures télécoms filaires (50% de son chiffre d’affaires), des circuits pour communications sans fil (29%), du stockage de données pour l’entreprise (16%) et de l’industriel et autres (5%). Pour son dernier exercice fiscal, Broadcom a réalisé un chiffre d’affaires de 13,3 milliards de dollars. Avec le rachat en cours de Brocade Communications, il devrait réaliser un chiffre d’affaires de près de 19 milliards de dollars cette année.

Qualcomm est plus gros, mais est actuellement en perte de vitesse. Le spécialiste des circuits pour smartphones vient de clore son exercice 2017 sur un chiffre d’affaires annuel de 22,3 milliards de dollars, en baisse de 5% par rapport à l’exercice précédent, pour un bénéfice net de 2,5 milliards, en chute de 57%. La politique de licences du groupe est de plus en plus contestée (Qualcomm, Apple et certains de ses sous-traitants s’affrontent régulièrement devant les tribunaux) et beaucoup d’analystes estiment qu’une diversification de l’Américain en dehors des circuits pour télécoms mobiles lui serait salutaire. C’est précisément le sens du rachat en cours de NXP, mais la transaction traîne en longueur et ne devrait pas finalement pas être bouclée avant 2018.

Pour Broadcom, le timing de cette transaction semble ainsi être le bon. D’autant que le groupe vient d’annoncer jeudi dernier le rapatriement de son siège aux Etats-Unis. Le groupe dirigé par Hock E. Tan avait jusqu’alors son quartier général à Singapour, mais Broadcom Limited va « redevenir » une entreprise de droit américain. « Nous croyons que les Etats-Unis représentent le meilleur endroit pour Broadcom de créer de la valeur pour ses actionnaires », vient de déclarer son p-dg. Cette annonce a été faite en présence de Donald Trump, dans le cadre de la réforme sur l’imposition des sociétés voulue par le président américain. Nul doute que les autorités de régulation américaines verront d’un meilleur œil le projet de rachat de Qualcomm par une entreprise de droit américain.

Pour Broadcom, le timing de cette transaction semble ainsi être le bon. D’autant que le groupe vient d’annoncer jeudi dernier le rapatriement de son siège aux Etats-Unis. Le groupe dirigé par Hock E. Tan avait jusqu’alors son quartier général à Singapour, mais Broadcom Limited va « redevenir » une entreprise de droit américain. « Nous croyons que les Etats-Unis représentent le meilleur endroit pour Broadcom de créer de la valeur pour ses actionnaires », vient de déclarer son p-dg. Cette annonce a été faite en présence de Donald Trump, dans le cadre de la réforme sur l’imposition des sociétés voulue par le président américain. Nul doute que les autorités de régulation américaines verront d’un meilleur œil le projet de rachat de Qualcomm par une entreprise de droit américain.

Voir la présentation de l’offre de rachat

Marvell pourrait déposer une offre sur Cavium

Autre information qui n’est, elle, encore qu’une rumeur : le fabricant américain de semiconducteurs pour le stockage, les télécoms et le grand public Marvell Technology pourrait lancer une offre de rachat sur son compatriote Cavium, un fournisseur de semiconducteurs et notamment de processeurs pour les centres de données, le cloud, les réseaux sans fil et filaires et l’entreprise. La capitalisation boursière de Marvell est de 9 milliards de dollars ; celle de Cavium de 4,5 milliards. Lors du 3e trimestre, Marvell a réalisé un chiffre d’affaires de 605 M$, à comparer à 252 M$ pour Cavium. A suivre.