Alstom va racheter Bombardier Transport pour 300 M€ de moins que prévu

Alstom annonce la signature du contrat d’achat et de vente avec Bombardier et la Caisse de dépôt et placement du Québec (CDPQ) dans le cadre de l’acquisition de Bombardier Transport à un prix révisé en baisse de 300 millions d’euros.

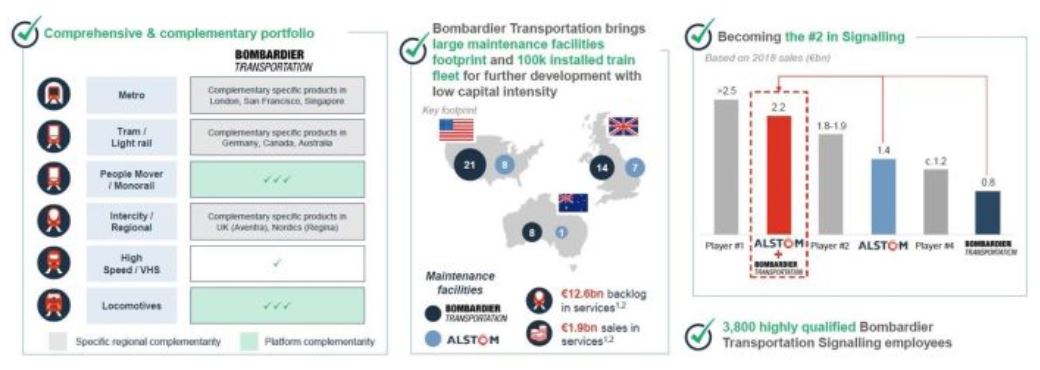

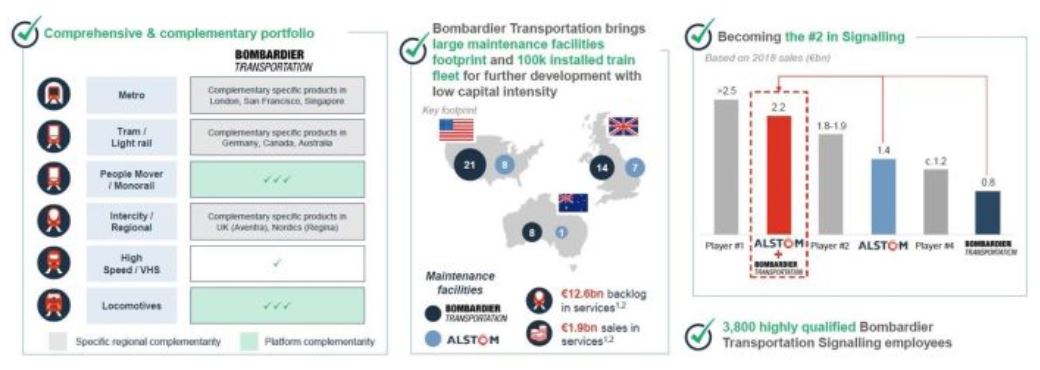

« L’acquisition de Bombardier Transport représente une étape transformante pour Alstom. Elle va permettre au groupe d’accélérer sur sa feuille de route stratégique et de renforcer son leadership dans un contexte de marché dynamique, à un moment où le transport durable est au cœur des préoccupations d’aujourd’hui. Bombardier Transport apportera à Alstom une présence géographique complémentaire qui élargira son assise commerciale dans des marchés clefs en croissance, de fortes complémentarités produit en Matériels Roulants, une mise à l’échelle stratégique en Signalisation et Services, une capacité industrielle dans des pays clefs, un portefeuille de produits et d’innovation complet et des ressources supplémentaires en R&D pour investir dans l’innovation intelligente et verte. Alstom accueillera de nouveaux talents et expertises avec l’arrivée des employés de Bombardier Transport », a déclaré Henri-Poupart Lafarge, p-dg d’Alstom.

Les termes de l’accord ont été adaptés à la situation actuelle. Une réduction de 300 M€ de la fourchette de prix a été convenue avec Bombardier et CDPQ. Par conséquent, la fourchette de prix pour l’acquisition de 100% des actions de Bombardier Transport sera de 5,5 à 5,9 milliards d’euros.

Alstom considère que le prix d’acquisition devrait atteindre jusqu’à 5,3 milliards d’euros, après prise en compte des estimés potentiels ajustements et obligations post-réalisation liés au mécanisme de protection de la position de trésorerie nette, à comparer avec la fourchette initiale de 5,8 à 6,2 milliards d’euros annoncée le 17 février 2020.

La structure de financement de l’acquisition reste identique à celle communiquée précédemment. Comme annoncé en février dernier, selon les nouveaux termes de l’acquisition, CDPQ deviendra le premier actionnaire d’Alstom avec environ 18% du capital et des droits de vote.

Convaincu du fort rationnel stratégique de l’acquisition et confiant dans sa capacité à rétablir le potentiel opérationnel, commercial et la rentabilité de Bombardier Transport, Alstom confirme son objectif de générer 400 M€ de synergies de coûts par an d’ici 4 à 5 ans.

Compte tenu de l’avancée des discussions avec les autorités de la concurrence, la réalisation de l’opération est désormais attendue pour le 1er trimestre 2021.

Voir la présentation du projet