Kalray réussit une augmentation de capital de 43,5 millions d’euros

Kalray, pionnier des processeurs dédiés aux nouveaux systèmes intelligents, a réussi la plus importante introduction en bourse depuis la création d’Euronext Growth à Paris. La demande totale de 3 023 779 titres représente 1,8 fois le nombre d’actions offertes. Le directoire de Kalray a décidé d’exercer l’intégralité de la clause d’extension, permettant à Kalray de lever un montant de 43,5 M€, susceptible d’être porté à 50,0 M€ en cas d’exercice intégral de l’option de surallocation. La capitalisation boursière de Kalray ressort à 95,4 M€.

« Nous sommes très fiers de réaliser la plus importante levée de fonds sur le marché des valeurs de croissance. Les fonds levés vont nous permettre de financer notre roadmap technologique des prochaines générations de processeurs intelligents de Kalray, en particulier notre 3e génération Coolidge dès 2019 et d’accélérer le déploiement commercial à grande échelle de nos produits sur les deux marchés à fort potentiel que nous ciblons, les nouvelles générations de data center et les voitures intelligentes », a déclaré Eric Baissus, président du directoire de Kalray.

« Nous sommes très fiers de réaliser la plus importante levée de fonds sur le marché des valeurs de croissance. Les fonds levés vont nous permettre de financer notre roadmap technologique des prochaines générations de processeurs intelligents de Kalray, en particulier notre 3e génération Coolidge dès 2019 et d’accélérer le déploiement commercial à grande échelle de nos produits sur les deux marchés à fort potentiel que nous ciblons, les nouvelles générations de data center et les voitures intelligentes », a déclaré Eric Baissus, président du directoire de Kalray.

Le Placement Global, principalement destiné aux investisseurs institutionnels, représente 89% de la demande (provenant de 52 investisseurs institutionnels de France, du Royaume-Uni et d’Allemagne) et l’Offre à Prix Ouvert, principalement destinée aux personnes physiques, représente 11% de la demande (provenant de 2 605 investisseurs individuels).

Après avis du Conseil de Surveillance, le directoire de Kalray, réuni ce jour, a fixé le prix définitif de l’action à 22,00 €. Par ailleurs, le directoire de Kalray a décidé d’exercer l’intégralité de la clause d’extension, permettant à Kalray de lever un montant de 43,5 M€, susceptible d’être porté à 50,0 M€ en cas d’exercice intégral de l’option de surallocation.

Ainsi, le nombre de titres alloués dans le cadre du Placement Global s’élève à 2 000 734 actions nouvelles, correspondant à un montant de 44,0 M€. Sur l’Offre à Prix ouvert, 272 412 actions ont été allouées au public, soit un montant de près de 6,0 M€.

Sur ces bases, et compte tenu du prix d’introduction en bourse de 22,00 € par action, la capitalisation boursière de Kalray ressort à 95,4 M€. A l’issue de l’opération, le capital de Kalray est désormais composé de 4 336 020 actions. Le flottant représente 25,15% du capital de la société avant exercice éventuel de l’option de surallocation, les actionnaires financiers 38,86% et les industriels 23,22% (dont MBDA (2,56% du capital) et Safran Corporate Ventures (7,34%)).

Le règlement-livraison des actions interviendra le 11 juin 2018. Les actions seront admises à la négociation sur le marché Euronext Growth, à compter du 12 juin 2018.

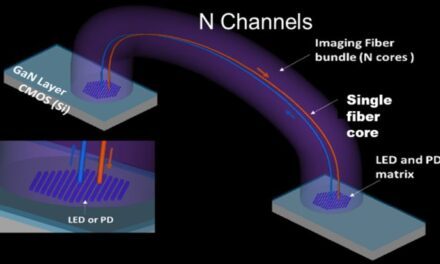

Kalray est le pionnier des processeurs dédiés aux nouveaux systèmes intelligents, qui permettent d’analyser à la volée et de manière intelligente des flux très importants d’informations, de prendre des décisions et d‘interagir en temps réel avec l’environnement extérieur. L’usage des processeurs intelligents se démocratise dans des secteurs en forte croissance comme les réseaux informatiques de nouvelle génération (datacenters intelligents), des véhicules autonomes ou encore de la santé, des drones ou des robots. L’offre de Kalray comprend des processeurs ainsi que des solutions complètes (cartes et logiciels). Créé en 2008 par essaimage du CEA, Kalray sert des clients tels que des fabricants de serveurs, des intégrateurs de systèmes intelligents, des fabricants de produits grand public, incluant des constructeurs automobiles.