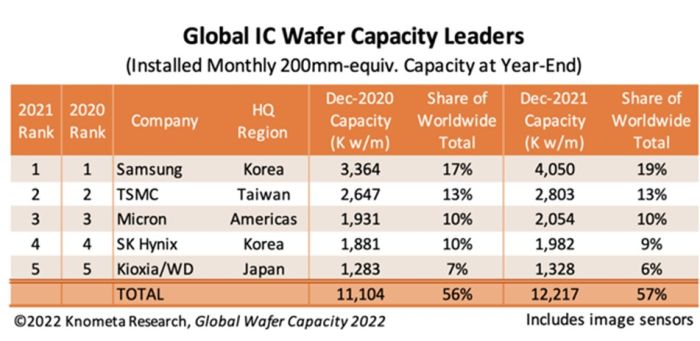

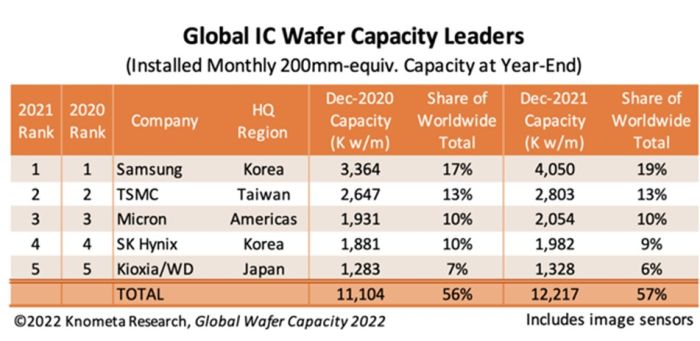

Samsung, TSMC, Micron, Hynix et Kioxia/Western Digital détiennent 57% de la capacité de production mondiale de semiconducteurs

Fin 2021, 57% de la capacité de production mensuelle totale de semiconducteurs était concentrée chez quatre fabricants de mémoires et un fondeur : Samsung, TSMC, Micron, SK Hynix et Kioxia/Western Digital. Un an plus tôt, leur part était de 56% et en 2018, elle était de 53%, selon le rapport Global Wafer Capacity 2022 récemment publié par Knometa.

Il y a dix ans, la part détenue par les cinq premiers fabricants de puces mondiaux n’était encore que d’environ 40%. Ensemble, les cinq premières entreprises avaient la capacité de traiter 12,2 millions de tranches par mois fin 2021, soit 10% de plus que l’année précédente. Ce taux de croissance était supérieur d’un point de pourcentage à celui de l’ensemble de l’industrie des semiconducteurs.

En 2021, le Coréen Samsung a élargi son avance en tant que plus grande source de capacité de fabrication de l’industrie des semiconducteurs. À la fin de l’année, Samsung détenait 19% de la capacité mondiale totale de production de circuits intégrés et 44% de capacité de plus que son poursuivant TSMC, deuxième plus grande entreprise en terme de capacité installée. Samsung a augmenté ses investissements en semiconducteurs de 45% en 2020, ce qui s’est traduit par une augmentation considérable de la capacité disponible en 2021. La majeure partie de ce budget a été dépensée pour la construction de plusieurs lignes de fabrication sur tranches de 300 mm sur son site de Pyeongtaek. Samsung a déclaré lors de son forum des investisseurs 2021 que, par rapport à son niveau de capacité de 2017, ses plans d’expansion entraîneront un triplement de la capacité installée d’ici 2026. Ces plans comprendront une nouvelle fab de 17 milliards de dollars à construire à Taylor, au Texas, le dont la construction devrait commencer en 2022. L’usine de Taylor soutiendra la forte volonté de l’entreprise d’étendre ses prestations de fonderie pour les processus de pointe.

La croissance de la capacité de TSMC en 2021 a été relativement modérée, mais la forte demande pour ses services de fonderie a stimulé une augmentation significative de ses investissements au cours de l’année, ce qui se traduira par un taux de croissance de la capacité plus élevé en 2022. TSMC prévoit à nouveau de fortes dépenses en 2022 et 2023. TSMC a également connu une forte demande pour les technologies matures, en particulier pour le Cmos 28 nm. A l’international, la première phase d’un grand site de fabrication (Fab 21) à Phoenix, en Arizona, est déjà en construction et commencera à traiter des tranches de 300 mm en 2024. L’usine dont l’investissement atteint 12 milliards de dollars sera utilisée pour fabriquer des puces en technologie 5 nm. À Kumamoto, au Japon, TSMC s’est associé à Sony pour construire une usine de 7 milliards de dollars qui ouvrira également en 2024.

Les investissements de Micron Technology au cours des deux dernières années ont été davantage axés sur la mise à niveau de la capacité existante pour des technologies plus avancées que sur l’augmentation de la capacité. Le prochain grand projet de fab pour Micron, annoncé en octobre 2021, est la construction d’une nouvelle fab de 300 mm sur son site d’Hiroshima. Cette fab démarrera sa production en 2024.

Après avoir considérablement augmenté ses investissements en 2018 pour la construction de nouvelles usines en Corée et en Chine, SK Hynix a réduit ses dépenses en 2019 et 2020. Mais le fabricant de mémoires coréen a considérablement augmenté ses investissements en 2021, ce qui devrait se traduire par une augmentation plus importante de sa capacité pour 2022. En décembre 2021, SK Hynix a pris possession de l’usine Fab 68 d’Intel à Dalian, en Chine. Cependant, la fab est toujours utilisée par Intel pour fabriquer des mémoires flash NAND 3D, de sorte que sa capacité à la fin de 2021 n’a pas été incluse dans celle de SK Hynix. L’acquisition des activités NAND et SSD d’Intel par SK Hynix est une transaction en plusieurs étapes sur plusieurs années et stipule qu’Intel pourra utiliser la fab jusqu’en mars 2025, date à laquelle SK Hynix finalisera l’achat, souligne Knometa.

Le taux de croissance de la capacité détenue conjointement par Kioxia et Western Digital a été le plus faible des cinq premières entreprises en 2021. Plutôt que d’augmenter les volumes de production, les deux partenaires dans les mémoires flash se concentrent sur la conversion à de nouvelles technologies pour augmenter le nombre de bits produits. Pour la flahs NAND 3D, cela signifie augmenter le nombre de couches NAND sur les puces pour obtenir une plus grande quantité de stockage de mémoires par unité de surface. Kioxia et Western Digital ont néanmoins construit une nouvelle fab sur leur site de Yokkaichi qui devrait commencer ses activités au début de 2023. En avril 2022, les deux partenaires ont également commencé à construire une deuxième fab sur leur site de Kitakami.