Spécial rentrée : ce qu’il faut retenir de l’actualité de l’été

[Mise à jour du 26 août] : Nous avons complété cette semaine notre tour d’horizon de l’actualité de l’été avec ce numéro spécial rentrée.

En France, on retiendra que le fabricant de composants passifs Exxelia va passer dans le giron du groupe américain Heico. Né en 2009 de la fusion de plusieurs aux savoir-faire complémentaires (notamment Eurofarad, Firadec, Sic-Safco, Temex Ceramics, Microspire, etc.), Exxelia devrait réaliser environ 190 millions d’euros de chiffre d’affaires en 2022. De son côté, Thales va céder ses modules IoT cellulaires à Telit contre une prise de participation de 25% dans Telit Cinterion. Dans le spatial, Eutelsat va reprendre OneWeb regroupant ses 36 satellites GEO avec la constellation de 648 satellites LEO de OneWeb. Afin de créer un maître d’œuvre de référence des services numériques et des systèmes critiques dans les secteurs de la défense & sécurité, de l’espace et de l’énergie, le Français Sopra Steria est entré en négociations exclusives pour racheter son compatriote CS Group. Plastic Omnium a finalisé l’acquisition de la division Actia Power du groupe Actia, tandis qu’Alstom a cédé son site de production de Reichshoffen. 22 lauréats ont été désignés par les pouvoirs publics pour le dispositif « nanosatellites » du volet spatial de France Relance. Ces lauréats clôturent le déploiement du volet spatial de France Relance doté de 515 M€. La Mission French a lancé fin juillet son 3e programme sectoriel French Tech DeepNum20 pour renforcer l’accompagnement des start-up françaises opérant dans les secteurs numériques prioritaires du plan France 2030 dont fait partie la nanoélectronique. Elles ont jusqu’au 21 septembre pour poser leur candidature. Dans la défense, Emmanuel Chiva succède à Joël Barre à la tête de la DGA, tandis que Thales se renforce aux Etats-Unis en reprenant Advanced Acoustic Concepts. On notera enfin qu’Alstom a reçu de la SNCF une commande de 15 TGV supplémentaires.

L’été 2022 n’a pas été le théâtre de fusions-acquisitions majeures, mais a plutôt été marqué sous le signe d’une détérioration de la conjoncture économique, comme le laissait prévoir l’actualité de la fin du 2e trimestre. Autre grosse annonce, la signature début août par le président Biden du CHIPS and Science Act : un arsenal de décrets de politique industrielle afin de restaurer la compétitivité des Etats-Unis dans la R&D et surtout la production de semiconducteurs sur le sol américain dans un contexte de tensions exacerbées avec la Chine.

Raccourcissement des délais, stabilisation des prix et baisse de la demande pour certains composants

Supplyframe vient de dévoiler les résultats de son dernier rapport trimestriel Commodity Intelligence, qui fournit un état des lieux du marché (prix, délais, demandes, etc.) de l’industrie électronique : un raccourcissement des délais, une stabilisation des prix et une baisse de la demande pour certains composants électroniques se profilent. Cependant la demande globale reste soutenue et les perturbations des chaînes d’approvisionnement mondiales persisteront jusqu’au premier semestre 2023. De leur côté, à en croire les statistiques du WSTS de cette fin août, les fabricants de semiconducteurs ne croient pas à un retournement du marché et IC Insights table encore sur un record d’investissements en semiconducteurs en 2022. On a pourtant assisté en juin à un repli général des ventes de semiconducteurs par rapport à mai 2022 sur tous les grands marchés mondiaux. De mémoire d’IC Insights, cela n’était pas arrivé depuis 1976. En variation annuelle, c’est la première fois que la croissance des ventes mensuelles tombe en dessous de 15% depuis février 2021. Une situation qui conduit Gartner à réduire de moitié sa prévision de croissance pour 2022, à +7,4%, et à prévoir un recul de 2,5% pour 2023. Pour Future Horizons, le retournement a déjà commencé. Si la situation reste tendue pour les semiconducteurs pour l’automobile, ce sont les marchés liés aux achats des consommateurs qui plombent les ventes de puces.

La détérioration des conditions économiques exacerbée par l’incertitude géopolitique persistante causée par la guerre en Ukraine et l’inflation minent la consommation des ménages. Au deuxième trimestre 2022, les livraisons mondiales de PC ont chuté de 11,1% par rapport au 2e trimestre 2021, soit la plus forte baisse en glissement annuel depuis le deuxième trimestre 2013, selon Counterpoint. Quant au marché mondial des smartphones, il a de nouveau reculé avec des livraisons en baisse de 9% par rapport au 2e trimestre 2021 et de 10% par rapport au 1er trimestre 2022. Pour sa part, Strategy Analytics prévoit que les livraisons mondiales de smartphones se contracteront de 7% à 8% sur l’ensemble de l’année 2022. Selon TrendForce, les livraisons mondiales de téléviseurs ont cédé 5% par rapport au 1er trimestre 2022 et 6,8% par rapport au 2e trimestre 2021.

En Europe, la croissance des distributeurs en composants actifs et passifs commence à marquer le pas, avec des ventes en recul par rapport au 1er trimestre 2022, mais reste encore très élevée en variation annuelle. La sous-traitance aux Etats-Unis note une diminution des commandes, mais leur niveau reste supérieur à celui du 1er semestre 2019 et le book-to-bill reste largement au-dessus de l’unité.

Les Etats-Unis dégainent leur CHIPS and Science Act

Le 9 août, le président Biden a signé la loi bipartite CHIPS and Science Act pour restaurer la compétitivité et l’attractivité des Etats-Unis dans les semiconducteurs. Outre un crédit d’impôt de 25% sur les investissements sur le sol américain, le CHIPS and Science Act prévoit 52,7 milliards de dollars pour la recherche, le développement, la fabrication et le développement de la main-d’œuvre aux États-Unis dans le domaine des semiconducteurs. Déjà, la semaine de la promulgation de la loi, les entreprises, stimulées par l’adoption du CHIPS and Science Act de 2022, ont annoncé près de 50 milliards de dollars d’investissements supplémentaires dans la fabrication de semiconducteurs aux Etats-Unis. A lui seul, Micron a annoncé un investissement de 40 milliards de dollars dans la fabrication de mémoires aux Etats-Unis. L’administration Biden ne fait pas mystère que sa politique industrielle est destinée à contrer la montée en puissance de la Chine. Le 12 août dernier, le BIS (Bureau of Industry and Security) de l’U.S. Department of Commerce édictait de nouvelles règles pour contrôler et interdire les exportations de technologies sensibles (CAO pour circuits de 3nm et moins, architecture GAAFET). En politique industrielle toujours, l’Europe va investir 1,2 milliard d’euros dans 61 projets de coopération industrielle dans la défense. Par ailleurs, le Syndicat de l’éclairage alerte sur le fait qu’il est urgent d’anticiper le remplacement des tubes fluorescents par des modèles à Led, l’arrêt de la commercialisation des tubes fluorescents étant prévu dès 2023 dans l’Union européenne.

Des rachats sous le signe de l’IoT

Parmi les principaux rachats de l’été à l’international, outre celui des modules IoT cellulaires de Thales par Telit, signalons celui de Sierra Wireless par Semtech pour 1,2 milliard de dollars, permettant ainsi à l’inventeur de LoRa de compléter son offre avec des modules IoT cellulaires. Le 22 août, moins de cinq mois après l’annonce de l’union des forces de Semikron et Danfoss Silicon Power pour créer un leader des modules semiconducteurs de puissance, le nouvel ensemble a commencé ses activités sous le nom de Semikron Danfoss. Spécialisé dans les circuits GaN, Navitas s’offre un spécialiste du SiC. Le fabricant de connecteurs allemand Harting a repris le Suisse Studer Cables, tandis qu’Amphenol a racheté NPI Solutions. Vinci Energies acquiert l’essentiel des activités des services IT de Kontron. Amazon s’est offert le spécialiste des aspirateurs autonomes iRobot pour 1,7 milliard de dollars. Nordson a racheté CyberOptics pour 380 M$, un spécialiste des équipements de détection optique 3D pour les semiconducteurs et l’électronique. ABB va racheter l’activité moteurs basse tension de Siemens. Renesas, Littelfuse, Cadence et MKS Instruments : ils ont en commun d’avoir finalisé durant l’été leurs acquisitions d’entreprises précédemment annoncées.

Côté investissements, Samsung Electronics annonce 15 milliards dans un complexe de R&D en semiconducteurs. Intel va co-investir 30 milliards dans deux fabs en Arizona avec Brookfield. Onsemi inaugure l’extension d’une usine de matériaux SiC et vise 1 milliard de dollars de ventes dans cette filière stratégique dès 2023, tandis qu’Infineon sécurise ses approvisionnements en tranches SiC auprès de II-VI. Vishay investit 300 millions d’euros supplémentaires en Allemagne pour ses Mosfet automobiles, tandis que Kyocera investit plus de 100 M€ dans une usine de condensateurs MLCC au Japon. Rafi renforce ses capacités de production de boutons-poussoirs. Digi-Key et Mouser étendent coup sur coup leurs centres de distribution mondiaux. Skeleton investit 220 M€ pour produire des supercondensateurs en Allemagne. Volkswagen et STMicroelectronics vont co-développer une puce pour les véhicules définis par logiciel. De leur côté, Thales Alenia Space et QinetiQ ouvrent la voie des nanosatellites multimissions en très basse orbite. Siemens a participé à la levée de fonds de 63 M$ de WiTricity, spécialiste de la recharge sans fil.

Bonne lecture et bonne reprise

Frédéric Fassot, Pascal Coutance

France

- Exxelia va passer dans le giron du groupe américain Heico

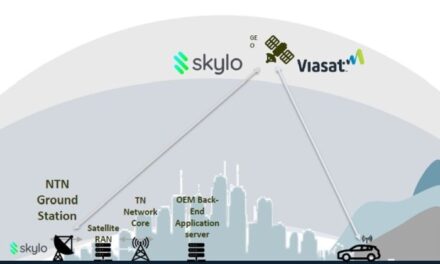

- Thales cède ses modules IoT cellulaires à Telit contre 25% dans Telit Cinterion

- Emmanuel Chiva nommé délégué général pour l’armement

- Eutelsat va reprendre OneWeb regroupant ses 36 satellites GEO avec la constellation de 648 satellites LEO de OneWeb

- Sopra Steria va racheter CS Group

- Le nouveau programme French Tech DeepNum20 cible l’électronique

- 22 lauréats pour le dispositif « nanosatellites » du volet spatial de France Relance

- Thales se renforce aux Etats-Unis avec Advanced Acoustic Concepts

- Plastic Omnium finalise l’acquisition de la division Actia Power du groupe Actia

- Alstom a cédé son site de production de Reichshoffen

- Vinci Energies acquiert l’essentiel des activités des services IT de Kontron

- Alstom reçoit de la SNCF une commande de 15 TGV supplémentaires

Conjoncture

- Raccourcissement des délais, stabilisation des prix et baisse de la demande pour certains composants

- Les fabricants de semiconducteurs ne croient pas à un retournement du marché

- IC Insights table encore sur un record d’investissements en semiconducteurs en 2022

- Repli général des ventes de semiconducteurs en juin

- Gartner réduit de moitié sa prévision de croissance du marché des semiconducteurs

- Distribution en Europe : la croissance commence à marquer le pas

- Consommation record de tranches de silicium au 2e trimestre

- Sous-traitance américaine : les commandes diminuent mais restent élevées

- Le marché des smartphones a cédé 9% au 2e trimestre

- Marché des PC : plus forte baisse trimestrielle depuis le 2e trimestre 2013

- La pénurie de solutions d’éclairage à Led pourrait être sévère à partir de 2023

Rachats

- Semtech s’ouvre à l’IoT cellulaire avec le rachat de Sierra Wireless pour 1,2 milliard de dollars

- Modules SC de puissance : Semikron Danfoss est opérationnel

- Navitas s’offre un spécialiste du SiC

- Amazon rachète iRobot pour 1,7 milliard de dollars

- Harting reprend le Suisse Studer Cables

- Nordson rachète CyberOptics pour 380 M$

- Amphenol rachète NPI Solutions

- ABB va racheter l’activité moteurs basse tension de Siemens

- Teledyne prend le contrôle du Finlandais Noiseless Acoustics

- Rachats finalisés cet été chez MKS Instruments, Littelfuse, Renesas et Cadence

Stratégies

- Les Etats-Unis dégainent leur CHIPS and Science Act

- L’Europe va investir 1,2 milliard d’euros dans 61 projets de coopération industrielle dans la défense

- Samsung Electronics investit 15 milliards dans un complexe de R&D en semiconducteurs

- Intel va co-investir 30 milliards dans deux fabs en Arizona avec Brookfield

- Onsemi vise 1 milliard de dollars de ventes dans le SiC dès 2023

- Infineon sécurise ses approvisionnements en tranches SiC auprès de II-VI

- Vishay investit 300 millions d’euros supplémentaires en Allemagne pour ses Mosfet automobiles

- Kyocera investit plus de 100 M€ dans une usine de condensateurs MLCC

- Digi-Key et Mouser étendent coup sur coup leurs centres de distribution mondiaux

- Skeleton investit 220 M€ pour produire des supercondensateurs en Allemagne

- Volkswagen et STMicroelectronics vont co-développer une puce pour les véhicules définis par logiciel

- Thales Alenia Space et QinetiQ ouvrent la voie des nanosatellites multimissions en très basse orbite

- Recharge sans fil : Siemens participe à la levée de fonds de 63 M$ de WiTricity

- Rafi renforce ses capacités de production de boutons-poussoirs